【2024年4月最新金利】全国115社の住宅ローンからおすすめを厳選! 住宅ローンおすすめ人気ランキング56選 変動金利・固定/全期間固定・フラット35 変動金利・固定/全期間固定・フラット35

1おすすめ住宅ローン比較表【4月度】

おすすめ住宅ローン12社56プラン

- 『左に固定する』ボタンをクリックタップすると左側に固定され見やすくなります。再度クリックタップすると解除されます。

- auじぶん銀行の変動金利(新規借入れ)と全期間固定金利30年35年は全期間引下げプラン、当初固定金利10年20年は当初期間引下げプランとなります。審査の結果によっては保証付金利プランとなる場合があり、この場合には上記の金利とは異なる金利となります。金利プランが保証付金利プランとなる場合は、固定金利特約が3年、5年、10年に限定されます。審査の結果、保証会社をご利用いただく場合は、保証料相当額を上乗せした金利が設定されますが、別途お支払いいただく保証料はございません。※年0.169%について、2024年4月現在・本金利プランに住宅ローン金利優遇割を最大適用した金利です。※J:COM NET優遇割、J:COM TV優遇割は戸建のみ対象。J:COM NET優遇割、J:COM TV優遇割、コミュファ光優遇割は適用条件充足後、3ヶ月後から適用開始※年0.219%について、本金利プランにau金利優遇割を適用した金利になります。審査の結果によっては、本金利プランをご利用いただけない場合がございます。

- 三菱UFJ銀行の適用金利や引下幅は、お申込内容や審査結果等により決定いたします。

- りそな銀行について、一部の特約付団信をご利用の場合はお借入れ金額が1億円以内となります。

- 金利は年率です。

2おすすめ住宅ローンランキング56選

- 変動金利

- 当初固定金利

- 当初固定金利10年

- 当初固定金利20年

- 全期間固定金利

- 全期間固定金利30年

- 全期間固定金利35年

- フラット35

- 当初固定金利10年

- 当初固定金利20年

- 全期間固定金利30年

- 全期間固定金利35年

- フラット35

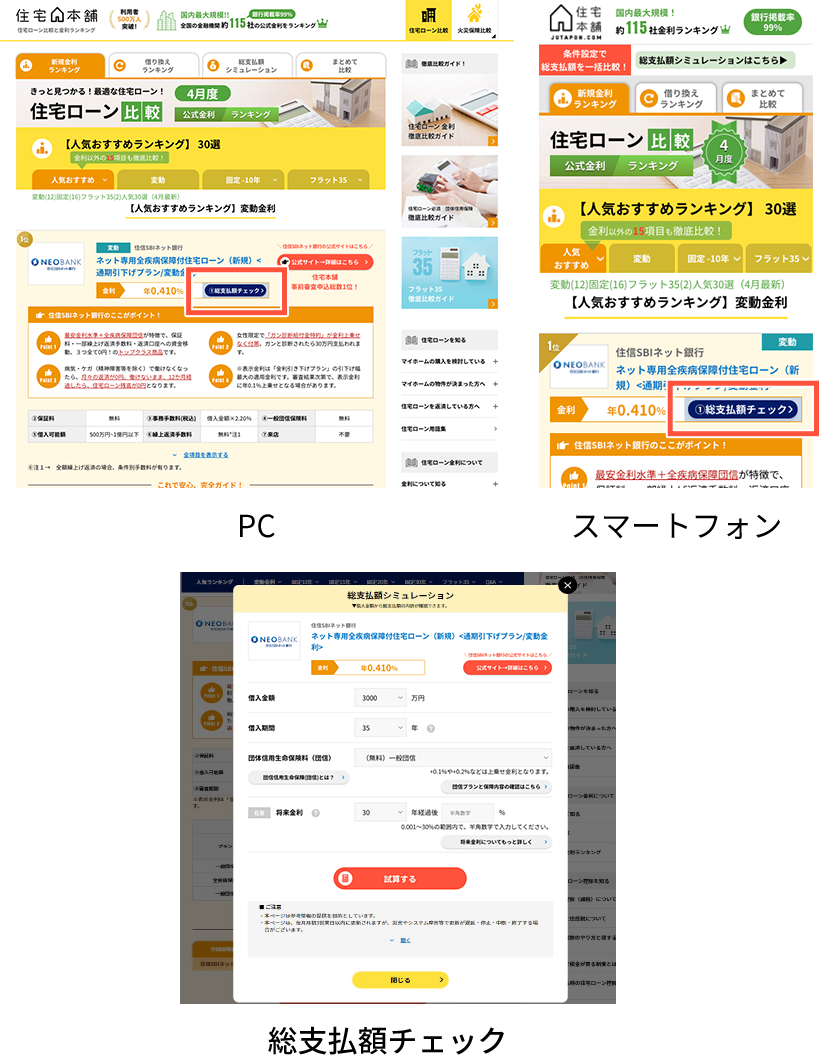

あなたの希望の借入金額・期間を選択して総支払額詳細までチェックしよう!

希望の借入金額と借入期間を選択

住宅ローンを完済するまでにかかる年数です。

3000万円,30年の試算が表示されています。(おすすめ人気ランキングに表示中)

希望の借入金額と 借入期間を選択

住宅ローンを完済するまでにかかる年数です。

3おすすめ人気銀行ランキングTOP10

1位

| 銀行概要 | SBIグループのネット銀行として、業界TOPクラスの低金利商品を販売し、話題を呼んでいる。元々、旧長銀(国有)であり銀行としての信頼度は、高い。 |

|---|---|

| 商品特徴 | 変動金利は2種類から選択可能。①(年0.290%) 事務手数料は定率型(借入額×2.2%)、②(年0.600%)事務手数料は定額型で借入額に関わらず5.5万円、11万円から選択。固定金利の事務手数料は定額型のみ。固定金利の場合、物件価格に対して自己資金10%以上入れると金利が年0.05%優遇されます。 |

| 団信特徴 | 一般団信+介護保障が無料※で付帯。 |

| 総合評価 | 商品としては、変動金利・固定10・20年、全期間固定30・35年がトップクラスの低金利商品なので、金利上昇が小幅を予測の方から、金利上昇をある程度予測される方まで幅広いニーズに対応出来る商品ラインナップとなっています。 手数料定率型 変動金利(半年型) 、当初固定10年、長期固定金利タイプ35年 |

2位

| 銀行概要 | SBIグループのネット銀行としてサービス開始から約16年、住宅ローン取扱額は9兆円(23年3月時点)を突破。とにかく金利を抑えたい、病気やケガで働けなくなった時、保険(無料付帯)で返済してくれるといった備えにも対応している安心な住宅ローンです。 |

|---|---|

| 商品特徴 | 低金利変動商品(年0.298%)とフラット35商品が商品別上位の低金利商品。 |

| 団信特徴 | 他の銀行にはない団信です。40歳未満の方は「一般団信+3大疾病50+全疾病保障」が無料、40歳~65歳の方は「一般団信+全疾病保障」が無料で付帯される安心の団信です。オプションもあり |

| 総合評価 | 商品としては、変動金利・フラット35がTOPクラスの低金利商品なので、金利上昇が小幅を予測の方や、月々返済の変動幅の上限余裕がある方には、選択肢に必ず入る商品でしょう。また、フラット35を検討している方は、検討の1社に入れるべきでしょう。 ※変動金利は通期引下げプラン、固定10年、35年は当初引下げプラン。※上記は物件価格80%以内でお借入れの場合 ※物件価格80%超~100%以内でお借入れの場合は、上記金利に年0.022%上乗せ ※物件価格100%超でお借入れの場合は、上記金利に年0.046%上乗せ |

| 銀行概要 | SBIグループのネット銀行としてサービス開始から約16年、住宅ローン取扱額は9兆円(23年3月時点)を突破。とにかく金利を抑えたい、病気やケガで働けなくなった時、保険(無料付帯)で返済してくれるといった備えにも対応している安心な住宅ローンです。 |

|---|---|

| 商品特徴 | フラット35は全期間固定金利なので借りた時の金利が最後まで続きます。月々の返済額も変わることはないので返済計画が立てやすくなります。一方、将来金利が上がるリスクがない分、変動金利と比べると割高にはなります。フラット35は申込窓口は銀行などの金融機関になりますが、公的機関(住宅金融支援機構)が幅広い層の方々に住宅の購入支援を目的に作られた住宅ローンなので、銀行の住宅ローンに比べて審査のハードルが低いことも特徴です。住信SBIネット銀行のフラット35は「保証型」と「買取型」の2種類取扱いがあり、どちらでもネットで事前審査の申込みが可能です。 |

| 団信特徴 | 「保証型」の場合、一般団信(死亡・高度障害保障)に加え、全疾病保障が無料で付きます。病気やケガで所定の就業不能状態になった場合、月々の返済を保障。就業不能状態が継続した場合は、ローン残高0円になります。その他、見舞金30万円、先進医療特約給付金1000万円も付きます。「買取型」の場合、一般団信(無料)、3大疾病保障(金利年0.24%上乗せ)どちらかを選択。健康上の理由で団信に加入できないという方は、団信未加入でローンを組むことが可能です。その場合、金利が年0.2%引下げられます。 |

| 総合評価 | フラット35は下記の4つパターンから選択可能です。頭金は入れず物件価格の100%融資を希望する場合は④、頭金10%以上+全疾病保障団信を希望する場合は①か②を選択すれば良いでしょう。物件が長期優良物件の場合、金利が当初10年間、または5年間優遇される制度もあるので不動産会社に確認するなどして有効活用することをおすすめします。 「保証型」①自己資金20%以上、②10%以上 「買取型」③自己資金10%以上、④10%未満 ※購入物件が長期優良住宅の場合【フラット35S】が適用されます。 ・金利Aプラン:当初10年間金利引き下げ年0.25% ・金利Bプラン:当初5年間金利引き下げ年0.25% |

3位

| 銀行概要 | 三菱UFJ銀行とKDDIの合弁ネット銀行。住宅ローンは業界上位の融資実績と商品内容で人気銀行となっている。銀行アプリの内容も充実しておりユーザビリティが高い。 |

|---|---|

| 商品特徴 | 変動金利(新規借入れ)は、(年0.319%)と固定10年(年1.195%)20年(年1.745%)がトップクラスの低金利商品。au回線とじぶんでんきの契約で、年0.1%引き下げとなります。au回線契約(年0.07%引き下げ)、じぶんでんき契約(年0.03%引き下げ)となります。 |

| 団信特徴 | 一般団信+がん50%保障+全疾病保障が無料で付帯。トップクラスの保障内容。 |

| 総合評価 | 商品としては、変動金利・固定10・20年がトップクラスの低金利商品なので、金利上昇が小幅を予測の方や、月々返済額の上限に余裕がある方には、検討の1社に必ず入れるべき商品でしょう。 「全疾病保障」と「がん50%保障」が無料付帯により総合商品性の向上で人気となってます。 変動金利は全期間引下げプラン、固定10年は当初引下げプラン、固定20年は当初引下げプラン、固定35年は全期間引下げプランです。審査の結果によっては保証付金利プランとなる場合があり、この場合には上記の金利とは異なる金利となります。 金利プランが保証付金利プランとなる場合は、固定金利特約が3年、5年、10年に限定されます。 |

4位

| 銀行概要 | 第4のメガバンクの1社として注目され、ブランド・信頼性も十分。ネット申込とリアル申込の両軸を展開。特に、全期間固定がトップクラスの商品ラインナップを誇る。 |

|---|---|

| 商品特徴 | 変動金利(年0.340%)も低金利水準ではあるが、全期間固定金利商品30年(年1.555%)35年(年1.585%)がトップクラスの低金利商品。特に、35年商品は、低金利で他行を圧倒。 |

| 団信特徴 | 一般団信が無料。団信革命が40歳以上なら金利年0.3%、40歳未満なら金利年0.25%負担で付帯可能。 |

| 総合評価 | 商品としては、全期間固定の30年・35年がトップクラスの低金利商品なので、月々返済の変動幅の上限余裕がある方でメガバンククラスを希望する方は、長期固定金利タイプ選択肢が多い銀行として検討の1社に、必ず入れるべきでしょう。 ※りそな銀行の表示金利は【融資手数料型】の金利最大引下時の場合です。 ※変動金利はずーっとお得!全期間型、固定10年ははじめがお得!当初型、固定35年は超長期(全期間)固定金利型です。いずれも融資手数料型の金利最大引下時の場合です。 |

5位

| 銀行概要 | 国内3メガ銀行の1社として、ブランド・信頼性は抜群。メガバンクで低金利水準の変動金利商品と固定10年、全期間固定30・35年が低金利水準。 |

|---|---|

| 商品特徴 | 変動金利(年0.345%)は低金利水準、固定金利10年(年0.980%)全期間固定金利30年(年1.670%)35年(年1.730%)が低金利商品。 |

| 団信特徴 | 一般団信が無料。7疾病保障が、金利年0.3%負担か保証料支払型の選択で付帯可能。 |

| 総合評価 | 商品としては、固定10年、全期間固定の30年・35年が低金利商品なので、トップブランドメガバンクを希望し、月々返済額の上限余裕がある方は、長期固定金利タイプ選択肢が多い銀行として検討の1社に入れるべきでしょう。 ※金利は変動金利選択プラン、固定10年、全期間固定金利31~35年です。※適用金利や引下幅は、お申込内容や審査結果等により決定いたします。 |

6位

| 銀行概要 | スーパーイオンの金融グループの中核ネット銀行。イオングループ店舗が居住圏にある場合は、ディスカウント優遇がある。変動金利と固定10年は低金利商品。10年以上の商品のラインナップは提供していない。 |

|---|---|

| 商品特徴 | 変動金利(年0.430%)と固定金利10年(年1.490%)が低金利商品。物件価格の80%以内借り入れの場合金利が(年0.380%)に優遇される変動金利商品がある。 |

| 団信特徴 | 一般団信と全疾病保障が無料で付帯。がん100%保障(金利年0.2%負担)で付帯可能。 |

| 総合評価 | 商品としては、変動金利(自己資金20%優遇金利あり)・固定10年が低金利商品なので、月々返済の変動幅の上限余裕がある方と、自己資金が物件価格の20%程度ある方は、検討の1社に入ても良いでしょう。イオングループでの買い物、毎日5%OFFは非常に魅力です。 ※変動金利は金利プラン※物件価格の80%以内でお借入れの場合、固定10年は当初固定金利プラン/手数料定率型。借換は金利プラン(お借換限定)です。 |

7位

| 銀行概要 | ソニーの金融グループ中核ネット銀行。ブランド・信頼性は抜群。自己資金がある方にはトップクラスの商品ラインナップ。仮審査60分完了、団信充実で人気のネット銀行。 |

|---|---|

| 商品特徴 | 変動金利(年0.397%)と固定金利10年(年1.290%)がトップクラスの金利となる。 |

| 団信特徴 | 一般団信+がん50%保障が無料で付帯。がん100%保障が、金利年0.1%負担で付帯可能。 |

| 総合評価 | 商品としては、変動金利がトップクラスの低金利商品、がん団信も強いので、金利上昇が小幅の予測の方や手厚い団信に興味のある方は、検討の1社に入れるべきでしょう。 ※表示金利:変動金利は変動セレクト住宅ローン【新規購入/借り換え】、固定10年は固定セレクト住宅ローン【新規購入】、固定35年は住宅ローン【新規購入】です。 |

8位

| 銀行概要 | 国内3メガバンクの1社として、ブランド・信頼性は抜群。メガバンクで最安値の変動金利商品と全期間固定がトップクラスの商品ラインナップを誇る。 |

|---|---|

| 商品特徴 | 変動金利(年0.375%)と全期間固定金利商品30年(年1.760%)35年(年1.800%)がトップクラスの低金利商品。 |

| 団信特徴 | 一般団信が無料。がん100%保障が、金利年0.1%負担で付帯可能。 |

| 総合評価 | 商品としては、変動金利・全期間固定の30年・35年がトップクラスの低金利商品なので、メガバンクを希望し、金利上昇が小幅予測の方から、全期間を固定で金利上昇リスクを抑えたい方など、金利タイプ選択肢が多い銀行として検討の1社に、必ず入れるべきでしょう。 ※変動金利はみずほネット住宅ローン(借換えはみずほネット借り換え住宅ローン)全期間重視プラン、固定10年は全期間重視プラン、固定35年は全期間固定プランです。 |

9位

| 銀行概要 | Zホールディングスと三井住友銀行の合弁ネット銀行。住宅ローン商品提供は、歴史は浅い。変動金利、固定10年と比較的、金利変動リスクが高い商品に強い。 |

|---|---|

| 商品特徴 | 変動金利(年0.380%)、固定10年(年1.150%)が低金利だが、長期固定金利20・30・35年は他行と比較するとやや高めの金利設定となっています。 |

| 団信特徴 | 一般団信+がん50%保障が無料で付帯。がん100%保障が、金利年0.1%負担で付帯可能。 |

| 総合評価 | 商品としては、変動金利・固定金利10年が低金利商品なので、金利上昇が小幅の予測の方は、検討の1社に入れるべきでしょう。団信保障は充実しています。 ※表示金利:全期間引下型/変動金利、当初期間引下型/固定金利10年、35年 |

10位

| 銀行概要 | 住宅ローン専門の金融機関として国内最大手。2022年からSBIグループ。TVCMや「本当に住みたい街大賞」などで有名ですね。ネットで事前審査の申込み可能、全国150店舗以上展開しており、対面で相談や申込みも可能です。※累積融資実行件数及び金額 2023年7月 株式会社日本能率協会総合研究所調べ |

|---|---|

| 商品特徴 | フラット35は全期間固定金利なので借りた時の金利が最後まで続きます。月々の返済額も変わることはないので返済計画が立てやすくなります。一方、将来金利が上がるリスクがない分、変動金利と比べると割高にはなります。フラット35は申込窓口は銀行などの金融機関になりますが、公的機関(住宅金融支援機構)が幅広い層の方々に住宅の購入支援を目的に作られた住宅ローンなので、銀行の住宅ローンに比べて審査のハードルが低いことも特徴です。ARUHIの商品ランナップは主に「保証型」と「買取型」の2種類取扱いがあり、どちらでもネットで事前審査の申込みが可能です。 |

| 団信特徴 | 「保証型」の場合、ラインナップが多数で、一般団信(無料)、がん50%保障(0.05%上乗せ)、がん100%保障(0.15%上乗せ)、生活習慣病保障(0.25%上乗せ)、ワイド団信(0.3%上乗せ)、全疾病保障(年齢などで条件が異なります)から選択可能です。「買取型」の場合、一般団信(無料)、3大疾病保障(金利年0.24%上乗せ)どちらかを選択。健康上の理由で団信に加入できないという方は、団信未加入でローンを組むことが可能です。その場合、金利が年0.2%引下げられます。 |

| 総合評価 | フラット35は下記のパターンから選択可能です。頭金は入れず物件価格の100%融資を希望する場合は、買取型の10%未満を、自己資金を10%入れて団信に「がん」などの特約を付ける場合は保証型を選択すると良いでしょう。物件が長期優良物件の場合、金利が当初10年間、または5年間優遇される制度もあるので不動産会社に確認するなどして有効活用することをおすすめします。 「保証型」ARUHIスーパーフラット ・自己資金10%以上~50%以上まで細かく設定されています。 「買取型」ARUHIフラット35 ・自己資金10%以上、10%未満のどちらか ※購入物件が長期優良住宅の場合【フラット35S】が適用されます。 ・金利Aプラン:当初10年間金利引き下げ年0.25% ・金利Bプラン:当初5年間金利引き下げ年0.25% ※2010年度-2022年度統計、取り扱い全金融機関のうち借り換えを含む【フラット35】実行件数(2023年3月末現在、ARUHI調べ) |

4ニーズ別おすすめ住宅ローン

(死亡や病気などの保障を充実したい)→団体信用生命保険

【ニーズ説明】

死亡時を保障する一般団信だけでなく、"がん"などの病気をした時の保障を希望の方は、特約付き団信を選択すると良いでしょう。

ここ数年で団信は大きく進化し、がんと診断されたらローン残高が半額になる団信なども登場しています。しかも保険料は無料です。

多くのネット銀行でこの団信の取り扱いがありますので確認しておきましょう。がん診断時、ローン残高が0円になる団信は、金利が年0.1%~0.2%程度が上乗せされます。

また一般団信は借入れ時65歳~70歳くらいまでが対象ですが、がん団信になると50歳くらいまでが対象です。

スゴ団信 |

①3大疾病50%保障 |

・がん→診断されたらローン残高半額保障 ・脳卒中、急性心筋梗塞→所定の状態でローン残高半額保障 |

|---|---|---|

| ②全疾病保障 | 全ての病気・ケガ→所定の就業不能で月額、ローン残高全額保障 | |

| ③先進医療特約 | 先進医療による療養費用、通算1,000万円まで保障 | |

| ④一般団信 | 死亡・高度障害・余命半年→ローン残高全額保障 | |

|

<40歳未満の方>①②③④:無料 <40歳以上65歳以下の方>②③④:無料 |

||

がん50%保障団信 |

①がん50%保障 |

がん→診断されたらローン残高半額保障 4疾病→所定の状態に該当したらローン残高半額 |

| ②全疾病保障 | 全ての病気・ケガ→所定の入院で月額、ローン残高全額補償 | |

| ③一般団信 | 死亡・高度障害・余命半年→ローン残高全額保障 | |

|

<50歳以下の方>①②③:無料 <51歳以上65歳未満の方>③:無料 |

||

がん団信50 |

①がん50%保障 | がん→診断されたらローン残高半額保障 |

| ②給付金特約 | 女性特典 入院一時給付金 10万円 | |

| ③一般団信 | 死亡・高度障害・余命半年→ローン残高全額保障 | |

|

<49歳以下の方>①②③:無料 <50歳以上65歳未満の方>②③:無料 |

||

がん50%保障団信 |

①がん50%保障 | がん→診断されたらローン残高半額保障 |

| ②給付金特約 | がん診断で100万円、がん先進医療給付1000万円 | |

| ③一般団信 | 死亡・高度障害・余命半年→ローン残高全額保障 | |

|

<50歳以下の方>①②③:無料 <51歳以上65歳未満の方>③:無料 |

||

全疾病団信住宅ローン |

①全疾病保障 | 全ての病気・ケガ→所定の就業不能で月額、ローン残高全額保障 |

| ②一般団信 | 死亡・高度障害・余命半年→ローン残高全額保障 | |

|

<49歳以下の方>①②:無料 <50歳以上71歳未満の方>②:無料 |

||

【おすすめ商品(銀行)紹介】

今、保険料無料で最も手厚い保障が受けられるおすすめの団信は、住信SBIネット銀行の「スゴ団信」です。

がん団信50%保障(がんと診断されたら住宅ローン残高が半額になる)に加え、脳卒中、急性心筋梗塞も所定の状態でローン残高の50%が保障される「3大疾病50%保障」、さらに全疾病保障、先進医療特約、一般団信もセットで付きます(40歳未満)。

他のネット銀行やメガバンクなどでは、金利負担なしでここまで保障範囲を広げた団信はなかったので第一候補になるでしょう。

auじぶん銀行、ソニー銀行の団信もがん50%保障が付いているのでご検討ください。

※団信の保障内容や条件等の詳細については各社の公式ページからご確認ください。

(最初の事務手数料を低くしたい)→低事務手数料商品

【ニーズ説明】

住宅ローンの新規借入れ、借り換えでネックになるのが「融資金額×2.2%」の事務手数料だと思います。

多くの銀行がこの事務手数料を採用しています。住宅ローンを組む際は物件の頭金や各種税金、引越し費用、家具家電の購入費用等、たくさんお金が掛かる時期なので、融資手数料までは払いたくないという方も多いと思います。

その場合は、事務手数料定額プランを選択するとよいでしょう。

ただ定額プランは「融資金額×2.2%」プランに比べて金利がやや上がってしまうので、その点は注意が必要です。

| 順位 | 銀行 | 事務手数料 | 変動金利(年率) |

|---|---|---|---|

| 1位 | SBI新生銀行 | 55,000円~ | 0.600% |

| 借入金額×2.2% | 0.290% | ||

| 2位 | ソニー銀行 | 一律44,000円 | 0.757% |

| 借入金額×2.2% | 0.397% | ||

| 3位 | イオン銀行 | 110,000円(物件価格の80%以内) | 0.580% |

| 110,000円(物件価格の80%超) | 0.630% | ||

| 借入金額×2.2%(物件価格の80%以内) | 0.380% | ||

| 借入金額×2.2%(物件価格の80%超) | 0.430% |

【おすすめ商品(銀行)紹介】

基本的に、融資金額が高額、借入期間が短い方は、事務手数料定額商品を検討するべきでしょう。

事務手数料定額プランで一番のおすすめはSBI新生銀行です。

SBI新生銀行の事務手数料は定率型(融資金額×2.2%)と定額型(5.5万円、11万円から選択)があり、定額型は融資金額に関係なく一律5.5万円~なので融資金額が大きければ大きいほどお得です。

融資金額5000万円の場合、2.2%なら110万円必要ですが、5.5万円で済みます。ソニー銀行、イオン銀行も定額型の取り扱いがあります。

なお保証料は各社とも無料です。

※SBI新生銀行の商品名は、手数料定率型 変動金利(半年型)、手数料定額型 変動金利(半年型)

※ソニー銀行の商品名「一律44,000円」は住宅ローン【新規購入】変動金利、「借入金額×2.2%」は変動セレクト住宅ローン【新規購入】変動金利

※イオン銀行金利プラン(新規お借入れ)

※物件価格の80%以内でお借入れの場合 金利プラン(新規お借入れ)

※物件価格の80%以内でお借入れの場合(ローン取扱手数料定額型) 金利プラン(新規お借入れ)

※物件価格の80%超でお借入れの場合 金利プラン(新規お借入れ)

※物件価格の80%超でお借入れの場合(ローン取扱手数料定額型)

(早く審査結果が知りたい)→審査が早い銀行

【ニーズ説明】

審査のスピードは、特に中古物件の購入を検討の場合は、原則、早く申込の意思表示した方から交渉が出来る場合が多いので、対象の物件価格で審査が通るかが重要となります。 ここでは審査スピードの速さで銀行を選ぶなら住信SBIネット銀行がおすすめです。

| 順位 | 銀行 | 事前/仮審査結果 | 本審査結果 |

|---|---|---|---|

| 1位 | 住信SBIネット銀行 | 通常数時間から数日 | 通常1週間から10日程度 |

| 2位 | ソニー銀行 | 申込みから1日~3日(最短60分) | 必要書類をすべて提出してから7日~10日 |

<事前/仮審査>

ネットで申込みする事前/仮審査は、書類を送る必要はなく、情報入力のみ(物件、本人家族、勤務先、資金計画、他の借入れの情報など)です。

お手元に物件のチラシや昨年の年収がわかるもの、会社の情報などを用意してから始めるとよいでしょう。

<本審査>

事前/仮審査通過後、本審査では本人確認書類、収入関連書類、物件関連書類のアップロードまたは郵送が必要になりますので、ぞれぞれ書類の準備を忘れないようにしましょう。

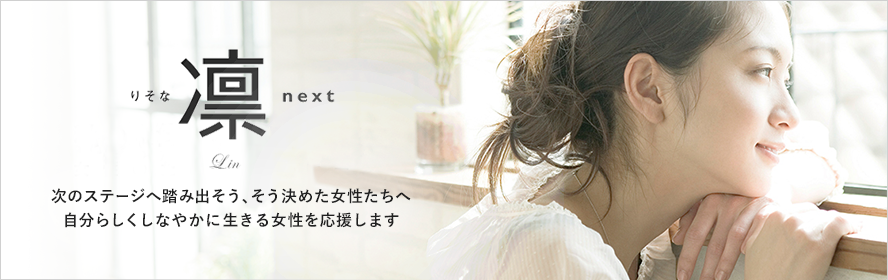

(女性向けの優良商品)→女性専用商品

【ニーズ説明】

女性限定の住宅ローン商品や特典をお探しの方は、りそな銀行の「りそな女性向け住宅ローン『凛next』」か三菱UFJ銀行を選択すると良いでしょう。

他の銀行にはないメリットがあります。

りそな銀行

基本情報

| 銀行 | りそな銀行 |

|---|---|

| プラン | りそな女性向け住宅ローン『凛next』 |

| 金利タイプ/金利 | 変動金利/年0.340% ※固定金利も選択可 |

| 事務手数料/保証料 | 借入金額×2.20%+55,000円/無料 |

| 団体信用生命保険 | 一般団信(保険料無料) |

| 借入可能額/返済期間 | 50万円~3億円/35年間 ※一部の特約付団信をご利用の場合はお借入れ金額が1億円以内となります。 |

| 対応地域/来店 | 全国/不要 |

| 利用できる方 |

・20歳以上70歳未満の方で、最終返済時の年齢が80歳未満の女性の方 ・日本国籍の方、永住許可を受けている方または特別永住者の方 ・前年の税込年収が100万円以上の方 ・給与所得者の場合は、勤続年数1年以上の方、給与所得者以外の場合は、勤続または営業年数が3年以上の方 (派遣社員、契約社員の方もご相談いただけます) ・団体信用生命保険に加入できる方(保険料は銀行が負担します) |

特典情報

| 特典①就業不能時あんしん保険 | 病気やケガで働けなくなった時に最長12カ月間、月々の返済(ボーナス返済含む)を保険金でカバー(保険料無料) |

|---|---|

| 特典②ローン残高が0円になる、3大疾病保障特約が選べる | 「がん」と診断されたらローン残高が0円となる3大疾病保障特約が、借入金利に年0.15%を上乗せするだけで選べます。 (通常0.25%)乳がん・子宮頸がん等の女性特有の病気に備え、安心できます。急性心筋梗塞、脳卒中は所定の状態が60日以上継続したらローン残高が0円 |

| 特典③繰上返済手数料が無料 | 通常、一部繰上げ返済手数料、全額繰上げ返済手数料は有料ですが、無料です。 |

三菱UFJ銀行

基本情報

| 銀行 | 三菱UFJ銀行 |

|---|---|

| プラン | 住宅ローン |

| 金利タイプ/金利 | 変動金利/年0.345% ※固定金利も選択可 |

| 事務手数料/保証料 | 借入金額×2.20%/無料 |

| 団体信用生命保険 | 一般団信(保険料無料) |

| 借入可能額/返済期間 | 500万円~1億円/35年間 |

| 対応地域/来店 | 全国/不要 |

| 利用できる方 |

・借入時に18歳以上70歳の誕生日まで、完済時に80歳の誕生日までの方 ・団体信用生命保険に加入が認められる方(保険料は銀行が負担します) ・日本国籍の方、または永住許可等を受けている外国人の方 ・同一勤務先に満1年以上勤務されている方で、当行にて給与振込(当行規定による)をご利用中のお客さま 「スーパー普通預金(メインバンク プラス)」および「三菱UFJダイレクト」をご利用中または今後ご利用いただける方 |

特典情報

| 女性向け特典 |

新たに住宅ローンを組み、ご本人から出産前から出産後6ヵ月以内に 申し出すると、申し出から1年間、 適用金利よりさらに年0.2%優遇されます。 ※保険証・母子手帳等で確認させていただきます。 ※延滞期間中は本優遇の対象外です。 |

|---|

【おすすめ商品(銀行)紹介】

りそな銀行の「りそな女性向け住宅ローン『凛next』」の特徴は他の銀行にはない特典です。

ローンを組んだ後、病気やケガで働けなくなった時は最長12カ月間、保険で月々の返済(ボーナス返済含む)を補償(保険料は無料)してくれます。

乳がん・子宮頸がんなどの女性特有の病気に備えたいという方も多くいらっしゃると思います。

「がん」と診断されたらローン残高が0円となる3大疾病保障特約が、借入金利に年0.15%(通常、40歳以上は0.25%、40歳未満は0.2%上乗せ)を上乗せするだけで選べることができますのですごく安心ですね。

りそな銀行の金利は業界でもトップクラスの低金利なので年0.15%上乗せしたとしても十分魅力的な住宅ローンだと思います。

三菱UFJ銀行の女性限定特典もおすすめです。

※りそな銀行について、表示されている適用金利は、最大金利引下げ時のものとなります。商品やサービスの詳細は公式ページからご確認ください。

【物件未決定でも審査可】おすすめ住宅ローン

【ニーズ説明】

まだ物件が全く決まっていない、候補はいくつかあって検討中、という方も多くいらっしゃると思います。

そのような方はイオン銀行を選択すると良いでしょう。

物件未決定の状態でも住宅ローンの事前/仮審査の申込みが可能です。

以下の条件を満たした方は、すぐに事前/仮審査可能です。

| イオン銀行 |

①申込時の年齢が18歳以上71歳未満、最終返済時の年齢が80歳未満の方。ただし、全疾病団信住宅ローン、がん保障付住宅ローン、8疾病保障付住宅ローンを選択の場合は、18歳以上50歳未満で、最終返済時の年齢が満80歳未満の方 ②イオン銀行所定の団体信用生命保険に加入できる方 ③安定かつ継続した収入の見込める方 ・給与所得者の方は6カ月以上勤務していること。会社経営者および個人事業主の方は事業開始後3年を経過していること。 ・給与所得者および会社経営者の方は前年度収入100万円以上、個人事業主の方は前年度所得が100万円以上であること。 ④日本国籍を有する方または永住許可を受けている方 |

公式サイトはこちら |

|---|

【おすすめ商品(銀行)紹介】

基本的にネットで申込みする事前/仮審査は、どの銀行も物件の詳細な情報が必要です。

しかし、イオン銀行は物件の種類(マンション、戸建て、注文住宅、建替えのどれか)と借入希望金額は必要ですが、物件の情報(所在地、延床面積、建築年月日、構造など)は任意または不要なので、物件が決まってない方はイオン銀行がおすすめです。

※住宅本舗編集部にて、各社コールセンターへ確認&WEB申込箇所調査した結果に基づき紹介しています。

(審査に通るのか不安)→フラット35

【ニーズ説明】

審査に通るのか不安という方はフラット35を選択すると良いでしょう。

フラット35は全国300以上の金融機関が住宅金融支援機構(公的機関)と提携し、幅広い層の方へ住宅の購入支援を目的に作られた住宅ローンであるため、銀行の住宅ローンに比べて審査のハードルがかなり低く設定されています。

フラット35は変動金利の取扱いはなく返済期間30年や35年間、借入れ時に設定した金利が最後まで続く「全期間固定金利」一本です。変動金利に比べて割高ではありますが、将来、金利が上がるリスクがないため安心です。

フラット35はこのような方におすすめ

・転職、就職したばかりの方

(最低年収や勤続年数の定めなし。給与明細は1回分で申込可)

・契約社員、派遣社員、パートの方

(収入の継続性があると判断できれば申込可)

・育休、産休、介護休暇中の方

(申込時に育休・産休・介護休暇中でも申込可)

・自営業の方、起業後、間もない方

(確定申告を1回以上行っていれば申込可)

・持病などにより団信に加入できない方

(フラット35は団信の加入は任意)

| 順位 | 金融機関 | 金利(年率) | プラン |

|---|---|---|---|

| 1位 | 住信SBIネット銀行 | 1.930% | 頭金10%未満 |

| 2位 | ARUHI(アルヒ) | 1.930% | 頭金10%未満 |

| 3位 | 住信SBIネット銀行 | 1.820% | 頭金10%以上 |

| 4位 | ARUHI(アルヒ) | 1.820% | 頭金10%以上 |

【おすすめ商品(銀行)紹介】

フラット35は全国の銀行や信用金庫、住宅ローン専門金融機関で取り扱ってますが、ネットで事前/仮審査ができる金融機関はごく一部で住信SBIネット銀行、ARUHIがおすすめです。

またフラット35は下記の特徴がありますので参考にしてください。

●自己資金(頭金)を入れる・入れないで金利が変わります。

・頭金10%以上→年0.14%引下げ

例)物件価格3000万円、借入れ金額2700万。諸費用なども自己資金で用意。

●購入物件が長期優良住宅の場合【フラット35S】が適用されます。

・金利Aプラン:当初10年間金利引き下げ年0.25%

・金利Bプラン:当初5年間金利引き下げ年0.25%

購入物件が長期優良物件に該当するなどは不動産会社に確認することをおすすめします。

●団信未加入の場合

・健康上の理由などで団信に加入しない場合→年0.2%引下げ

5 住宅ローンのQ&A

住宅ローンを選ぶ際には、多くの疑問や不安が生じることがあります。

以下では、住宅ローンに関するよくある質問とその回答を紹介し、適切なローン選びの参考としてください。

変動金利の人気おすすめランキング12選から徹底比較した、おすすめ人気の住宅ローン1位は「住信SBIネット銀行」です。金利は業界最低水準+40歳未満は「3大疾病50+全疾病保障」、40歳以上は「全疾病保障」が無料です。住宅ローン取扱額は9兆円(23年3月時点)を突破。業界トップクラスの規模と実績を誇ります。フラット35も人気です。

固定金利10年のおすすめ人気住宅ローン1位は「住信SBIネット銀行」です。変動金利同様、国内トップクラスの金利水準と団信の手厚い保障内容から人気です。

全期間固定金利30年のおすすめ人気住宅ローン1位は「りそな銀行」です。 ネット銀行、メガバンクにも負けない金利水準+団信革命+凛next(女性向け特典)+自然災害サポート(災害時に住宅ローン最大50%免除)が特徴の住宅ローンです。 団体信用生命保険は、3大疾病特約(ガンは医師による診断、脳卒中、急性心筋梗塞は60日以上の所定の状態でローン残高0円)を金利年0.25%上乗せ(40歳以上の場合、40歳未満は0.2%)だけで選択することも可能です。そして、りそな銀行と言えば「団信革命」。団信革命は、医療従事者に選ばれている保障です。 医師によるガンと診断、事故で片側の半身麻痺となった場合など、仕事に復帰しても、住宅ローン残高0円になります。

全期間固定金利35年のおすすめ人気住宅ローン1位は「りそな銀行」です。 ネット銀行、メガバンクにも負けない金利水準+団信革命+凛next(女性向け特典)+自然災害サポート(災害時に住宅ローン最大50%免除)が特徴の住宅ローンです。 団体信用生命保険は、3大疾病特約(ガンは医師による診断、脳卒中、急性心筋梗塞は60日以上の所定の状態でローン残高0円)を金利年0.25%上乗せだけで選択することも可能です。 そして、りそな銀行と言えば「団信革命」。団信革命は、医療従事者に選ばれている保障です。 医師によるガンと診断、事故で片側の半身麻痺となった場合など、仕事に復帰しても、住宅ローン残高0円になります。

フラット35のおすすめ人気住宅ローン1位は「ARUHI」です。 おすすめ4つのポイントは、①フラット35 13年連続シェアNO1。固定金利だから将来金利が上がる心配なし ②自営業、転職したばかりの方にも人気。事前審査は最短当日のスピード審査 ③すべてのプランで団信の加入・不加入を自由に選択できるのはアルヒだけ ④保証人不要、繰上返済手数料無料。返済口座は全国1000以上の金融機関から選択可能となります。

※2010年度-2022年度統計、取り扱い全金融機関のうち借り換えを含む【フラット35】実行件数(2023年3月末現在、ARUHI調べ)

①どこまでの病気に備えるか(保障内容)、②上乗せ金利(コスト)大きくこの2つです。 「がん」に備えるなら「がん保障」、脳卒中・心筋梗塞も加えるなら「3大疾病保障」、糖尿病や肝疾患もというなら「7大疾病保障」など様々ありますが、保障を厚くすればその分、年0.2%~0.3%程度の金利が上乗せされます。 安心を求めて保障を厚くした結果、月々の返済が大変になっては本末転倒なので保障とコストのバランスが重要です。健康だし大きな病気に罹るリスクは少ない、余計なコストも掛けたくないと考えるなら一般団信で十分とも言えます。

1位 auじぶん銀行(一般団信+がん50%保障+全疾病保障)【金利上乗せなし】 保険料0円で一般団信に加え、がん50%保障団信、全疾病保障、月次返済保障が付く

2位 住信SBIネット銀行(一般団信+全疾病)【金利上乗せなし】 病気やケガで働けなくなったら月々の支払いは保険でカバー

3位 ソニー銀行(一般団信+がん50%保障団信)【金利年上乗せなし】 がんに備えるならソニー銀行。手厚い保障をラインナップ。

住宅ローンの金利もネット銀行ならではの水準で且つ、上記の団信プランがすべて保険料無料の金利上乗せなしで加入できる団信のため、多く利用されているプランです。

団信は、多くの金融機関で加入が推奨されていますが、必須とは限りません。しかし、団信に加入することで、ローン契約者が亡くなった場合や重大な疾病にかかった場合の返済リスクを軽減することができます。

住宅ローンの比較ポイントは金利、総支払額、保証料、事務手数料、団体信用生命保険料がメインとなります。ただ金利が安ければ良い、総支払額が安ければ良いという訳でもなく団信の保障内容などもしっかり比較する必要があります。 銀行ごとに用意している団体信用生命保険は上乗せ金利に違いがあり、同じ保障プランでも保障内容が少し変わってきますので、しっかり保障内容を比較しましょう。

金利の選択は、個人のリスク許容度や返済計画によって異なります。固定金利は、金利が一定の期間変動しないため、安定した返済計画を立てることができます。 一方、変動金利は、市場の金利に応じて変動するため、経済状況によっては低金利での返済が期待できますが、上昇リスクも考慮する必要があります。

審査に落ちる主な原因としては、収入が不安定であること、過去の信用情報に問題があること、借入金額が高すぎることなどが挙げられます。 審査基準は金融機関によって異なるため、複数の機関に相談することをおすすめします。

繰り上げ返済を行うことで、返済期間を短縮し、金利の支払い総額を削減することができます。 ただし、繰り上げ返済には手数料がかかる場合があるため、金融機関の条件を確認してから判断することが重要です。

住宅ローンの借り換えは、現在の金利よりも低金利のローンを提供している金融機関がある場合や、返済条件を見直したい場合に検討すると良いです。 ただし、借り換えには手数料や違約金がかかることがあるため、総コストを考慮して判断することが必要です。

★住宅本舗のランキング算定基準と記事執筆者について

ランキング算定基準について

【おすすめ人気銀行ランキングTOP10】

おすすめ人気銀行TOP10ランキングは、全国対応の金融機関を変動金利、当初固定金利10・20年、全期間固定金利30・35年の金利水準を点数化、団体信用生命保険保障の種類と無料団信内容を点数化、住宅本舗サイト内での銀行商品閲覧数、申込件数を点数化し、総合評価でランキングしています。

【人気おすすめランキング】

115社金利ランキング・総支払額ランキング・団体信用生命ランキングと住宅本舗サイトでのユーザー商品閲覧数、銀行申込数を加味し、全国対応可能銀行を総合評価しランキングしています。

おすすめ人気ランキング→上記の各金利タイプの集計にプラスして、過去3か月間の変動・当初固定/全期間固定・フラット35の各おすすめ人気ランキングの商品閲覧数、申込数および各プランの金利水準、団信の充実度を加味し総合評価しておすすめランキングを算定しています。

記事執筆者について

住宅本舗編集部 & 住宅ローンアドバイザー:星野 信次郎

<自己紹介>

愛媛県生まれ46歳。

金融機関でローン事業に10年間従事し、営業から審査まで幅広く金融知識を習得しました。

その後はIT企業で自社メディアのWebマーケティングを担当、現在は住宅本舗で住宅ローン比較情報サイトの運営に携わっています。

<一言>

時代の変化と共に『住宅ローン』も変わっていますので、その変化を逃すことなく、みなさまによりわかりやすく丁寧にお伝えできればと思います。