「火災保険、どこを選べば失敗しないの…?」

「不払いや払い渋りが多い保険会社は避けたい…」

このような不安を抱えている方は多いのではないでしょうか。火災保険は一度契約すると数年〜数十年にわたって付き合うことになる大切な保険です。だからこそ、「入ってから後悔した」という事態は絶対に避けたいですよね。

結論からお伝えすると、火災保険選びで失敗しないためには「ソルベンシー・マージン比率」「格付け評価」「苦情件数」など複数の指標で保険会社を見極めることが重要です。さらに、ご自身の住宅タイプ(新築・中古・マンション・賃貸)によって「避けるべき保険」と「選ぶべき補償」が異なることも知っておく必要があります。

本記事では、以下の情報を詳しく解説していきます。

- 入ってはいけない火災保険ワーストランキング【2026年最新データ】

- 危険な保険会社を見分ける5つの指標と具体的な数値基準

- 住宅タイプ別「避けるべき保険」と「選ぶべき補償」

- 大手でも安心できない?損保ジャパン問題から学ぶ教訓

- 今後の制度変更・値上げ情報 ✓ 火災保険と共済の違いと選び方

- 失敗しない火災保険の選び方5ステップ

- 【逆におすすめ】安心して入れる火災保険会社TOP5

この記事を読めば、あなたの状況に合った火災保険を自信を持って選べるようになります。ぜひ最後までお読みください。

【結論】入ってはいけない火災保険ワーストランキング総合表

まずは結論からお伝えしていきます。火災保険選びで失敗しないために、避けるべき保険会社を複数の指標から総合的に評価したランキングをご紹介します。

ただし、このランキングはあくまで「注意が必要」という意味であり、すべての方にとって「絶対にダメ」というわけではありません。ご自身の状況と照らし合わせて参考にしていただければと思います。

総合ワーストランキングの評価基準と見方

火災保険会社を評価する際には、単一の指標だけで判断するのは危険です。金融庁が公開している各種データや、第三者機関による格付け、顧客満足度調査など、複数の視点から総合的に判断することが重要になってきます。

本ランキングでは、以下の5つの指標を用いて評価を行っています。

| 評価指標 | 重要度 | 確認できる情報源 |

|---|---|---|

| ソルベンシー・マージン比率 | ★★★★★ | 各社ディスクロージャー資料 |

| 格付け会社の評価 | ★★★★☆ | S&P、R&I、JCR等の公開情報 |

| 苦情件数・増減率 | ★★★★☆ | 日本損害保険協会の統計 |

| 正味損害率 | ★★★☆☆ | 各社決算資料 |

| 顧客満足度 | ★★★☆☆ | オリコン、J.D.パワー調査 |

これらの指標を総合的に見ることで、「保険金をきちんと支払える財務体力があるか」「顧客対応に問題がないか」「経営は安定しているか」といった重要なポイントが見えてきます。特にソルベンシー・マージン比率は、保険会社の支払能力を示す最も重要な指標ですので、必ず確認するようにしてください。

「ワースト」でも加入していい人・避けるべき人

ここで大切なことをお伝えします。「ワーストランキング上位=絶対に入ってはいけない」というわけではありません。保険選びは個人の状況によって最適解が異なります。

ワースト上位でも検討の余地がある人

- 保険料の安さを最優先したい方

- 補償内容がシンプルで十分な方

- 短期間(1〜2年)だけの契約を考えている方

ワースト上位を避けるべき人

- 住宅ローンを組んでいて長期契約が必要な方

- 自然災害リスクが高い地域にお住まいの方

- 万が一の際に確実な保険金支払いを重視する方

- 過去に不払いトラブルを経験した方

つまり、ご自身が「何を重視するか」によって、同じ保険会社でも評価は変わってくるということです。この後の記事で各指標の詳細を解説していきますので、ご自身にとって何が重要かを考えながら読み進めていただければと思います。

入ってはいけない火災保険を見分ける5つの指標

火災保険選びで失敗しないためには、保険会社を見極める「目」を持つことが大切です。ここでは、危険な保険会社を見分けるための5つの指標について詳しく解説していきます。これらの指標を理解しておけば、営業トークに惑わされることなく、客観的なデータに基づいて判断できるようになります。

指標①ソルベンシー・マージン比率(支払能力)

簡単に言えば、この数値が高いほど「いざという時にきちんと保険金を支払える体力がある」ということになります。一般的に、400%以上あれば安心と言われていますが、大手損保では1,000%を超える会社も珍しくありません。

注意が必要なのは、ネット系損保や新興の保険会社です。保険料が安い分、この比率が相対的に低くなる傾向があります。もちろん200%を大きく上回っていれば問題はありませんが、300%台の会社は少し注意が必要かもしれません。各社のディスクロージャー資料で最新の数値を確認することをおすすめします。

指標②格付け会社の評価(S&P・R&I・JCR)

格付けは一般的に以下のような段階で表されます。

| 格付け | 意味 | 安心度 |

|---|---|---|

| AAA〜AA | 極めて高い信用力 | ◎ |

| A | 高い信用力 | ○ |

| BBB | 十分な信用力 | △ |

| BB以下 | 投機的水準 | × |

火災保険を選ぶ際は、少なくともA格以上の会社を選ぶことをおすすめします。BBB格以下の会社は、経済環境の変化によって財務状況が悪化するリスクがあります。また、格付けを取得していない保険会社もありますが、これは必ずしも悪いことではありません。ただし、判断材料が少なくなるため、他の指標をより慎重に確認する必要があります。

指標③正味損害率(保険金支払いの実績)

正味損害率が高すぎる場合(80%以上)

- 保険金の支払いが多く、会社の収益性が悪化している可能性

- 将来的な保険料値上げや経営悪化のリスク

正味損害率が低すぎる場合(40%以下)

- 保険金の支払いを渋っている可能性

- 審査が厳しく、正当な請求でも支払われにくい可能性

適正な範囲は50%〜70%程度と言われています。この範囲から大きく外れている会社については、なぜそうなっているのか理由を確認することをおすすめします。

指標④苦情件数と増減率

ただし、苦情件数の「絶対数」だけで判断するのは危険です。契約件数が多い大手損保は、必然的に苦情件数も多くなります。そこで重要になるのが「苦情増減率」です。

前年と比較して苦情が急増している会社は、何らかの問題を抱えている可能性があります。例えば、以下のような状況が考えられます。

- 保険金支払いの審査が厳しくなった

- 顧客対応の品質が低下している

- 契約内容の説明が不十分になっている

- システム障害やトラブルが発生している

特に、苦情増減率が前年比20%以上増加している会社については、契約前に口コミや評判を詳しく調べることをおすすめします。

指標⑤顧客満足度調査(オリコン・J.D.パワー)

顧客満足度調査では、主に以下の項目が評価されています。

- 保険料の納得感

- 補償内容の充実度

- 契約手続きのスムーズさ

- 事故対応・保険金支払いの迅速さ

- 問い合わせ対応の品質

- Webサイトやアプリの使いやすさ

特に注目すべきは「事故対応・保険金支払い」の項目です。いくら保険料が安くても、いざという時に適切な対応をしてもらえなければ意味がありません。総合満足度だけでなく、項目別のランキングも確認することをおすすめします。

【指標別】入ってはいけない火災保険ワーストランキング

ここからは、前章で解説した各指標に基づいて、具体的なワーストランキングをご紹介していきます。具体的な保険会社名と数値データをお伝えしますので、ご自身の火災保険選びの参考にしてください。

ソルベンシー・マージン比率ワースト5社

一般的に、ネット専業の損保会社は大手と比較するとこの比率が低めになる傾向があります。これは事業規模の違いによるもので、一概に「危険」とは言えませんが、500%を下回る会社については他の指標と合わせて慎重に検討することをおすすめします。

ただし、重要なのは200%を大きく上回っているかどうかです。日本国内で営業している損害保険会社はすべて金融庁の監督下にあり、200%を下回ると行政処分の対象となります。現時点でこの基準を下回っている会社はありませんので、過度に心配する必要はないでしょう。

格付け評価ワースト5社

大手損保(東京海上日動、損保ジャパン、三井住友海上、あいおいニッセイ同和)は軒並みAA格以上を取得していますが、中堅・ネット系損保の中にはA格やBBB格の会社も存在します。

格付けを取得していない保険会社もありますが、これは規模が小さいためコストをかけていないケースが多く、必ずしも財務状況が悪いわけではありません。ただし、格付けがない会社を選ぶ場合は、ソルベンシー・マージン比率や決算情報をより詳しく確認する必要があります。

長期の火災保険契約(5年以上)を検討している方は、AA格以上の会社を選ぶことをおすすめします。契約期間中に保険会社の経営状況が悪化するリスクを考慮すると、財務基盤がしっかりした会社を選ぶ方が安心です。

苦情件数ワースト5社(2024年度)

苦情件数の絶対数では大手損保が上位を占めています。しかし、これは契約件数が多いことの裏返しでもあります。

重要なのは「契約件数あたりの苦情率」と「苦情増減率」です。前年比で苦情が大幅に増加している会社は、何らかの問題を抱えている可能性があります。

苦情の内容としては、以下のようなものが多く報告されています。

- 保険金支払いに関する不満(審査が厳しい、支払額が少ない)

- 契約内容の説明不足

- 問い合わせ対応の遅さ

- 保険料に関する不満

- 手続きの煩雑さ

特に「保険金支払い」に関する苦情が多い会社は注意が必要です。いざという時にスムーズに保険金を受け取れない可能性があります。

顧客満足度ワースト5社(オリコン2024)

オリコン顧客満足度ランキングの火災保険部門では、実際に保険を利用した人の声をもとにランキングが作成されています。

満足度が低い会社に共通する特徴として、以下の点が挙げられています。

- 保険金請求時の対応が遅い

- 担当者によって対応の品質にばらつきがある

- Webサイトやアプリが使いにくい

- 問い合わせ窓口につながりにくい

- 補償内容の説明が分かりにくい

ただし、満足度調査は回答者の主観に基づくものであり、必ずしも保険会社の実力を正確に反映しているとは限りません。参考程度にとどめ、他の客観的な指標と合わせて判断することをおすすめします。

あなたの住宅タイプ別「避けるべき火災保険」と「選ぶべき補償」

火災保険選びで最も重要なのは、「自分の住宅に合った補償を選ぶ」ということです。同じ火災保険でも、新築一戸建てと築30年の中古住宅では、必要な補償や注意点が大きく異なります。ここでは、住宅タイプ別に「避けるべきプラン」と「選ぶべき補償」を詳しく解説していきます。

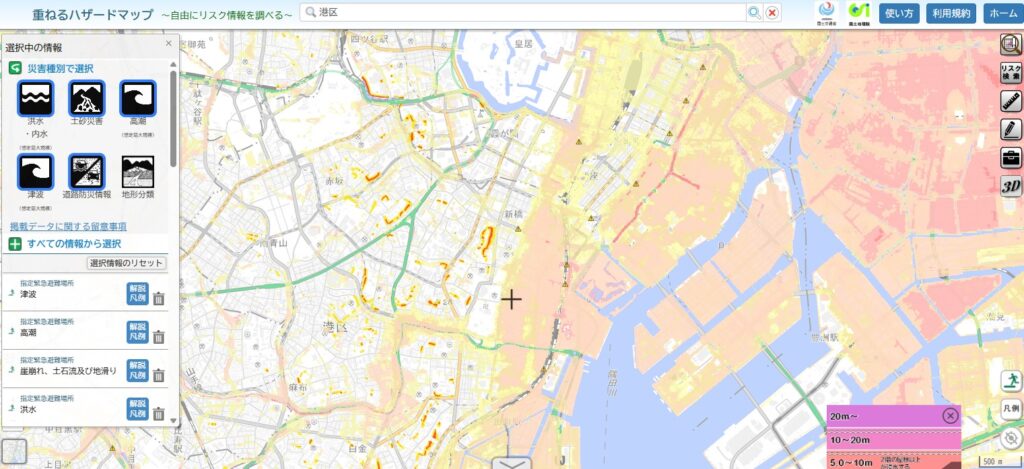

新築一戸建て → 水災補償なしプランは危険な理由

新築一戸建てを購入された方は、「新しい家だから大丈夫」と考えて補償を削りがちです。近年の自然災害による住宅被害は増加傾向にあり、特に水災(洪水・土砂災害)のリスクは年々高まっています。

新築一戸建てで絶対に避けるべきなのは、「水災補償なし」のプランを安易に選んでしまうことです。確かに水災補償を外すと保険料は安くなりますが、一度浸水被害を受けると数百万円〜数千万円の修繕費用がかかることがあります。

ハザードマップポータルサイトで、ご自宅の水災リスクを必ず確認してください。

以下に該当する場合は、水災補償を付けることを強くおすすめします。

- 河川の近くに住んでいる(1km以内)

- 低地や窪地に住んでいる

- 過去に浸水被害があった地域

- 土砂災害警戒区域に指定されている

逆に、高台にあり、ハザードマップ上でもリスクが低い地域であれば、水災補償を外すことで保険料を節約できます。重要なのは、「なんとなく」ではなく、客観的なデータに基づいて判断することです。

中古一戸建て → 築年数で「入れない保険」がある現実

中古住宅を購入された方が直面する問題として、「築年数によっては引受を断られる」「条件付きでしか契約できない」というケースがあります。2023年の改定以降、築年数による引受条件が厳しくなった保険会社が増えています。

具体的には、以下のような制限が設けられているケースがあります。

中古住宅の場合、複数の保険会社から見積もりを取ることが特に重要です。同じ築年数でも、保険会社によって引受条件や保険料が大きく異なることがあります。

また、中古住宅で見落としがちなのが「建物評価額」の設定です。築年数が古いからといって評価額を低く設定しすぎると、万が一の際に十分な保険金を受け取れません。再調達価額(同等の建物を新たに建てる費用)をベースに設定することをおすすめします。

分譲マンション → 共用部分との補償重複に注意

分譲マンションにお住まいの方は、「管理組合の保険」と「個人で加入する火災保険」の関係を理解しておく必要があります。

分譲マンションで避けるべきなのは、以下のようなケースです。

- 共用部分と専有部分の補償が重複している(保険料の無駄)

- 水濡れ補償を付けていない(上階からの漏水被害は頻発する)

- 個人賠償責任特約を付けていない(下階への漏水加害者になる可能性)

特に「個人賠償責任特約」は、マンション住まいの方には必須と言えます。洗濯機のホースが外れて下階に水漏れを起こしたケースなど、日常生活で発生する賠償事故をカバーしてくれます。

賃貸住宅 → 不動産会社紹介の保険が割高なケースとは

賃貸住宅にお住まいの方の多くは、不動産会社から紹介された火災保険(家財保険)にそのまま加入しているのではないでしょうか。必ずしもそれがベストな選択とは限りません。

不動産会社紹介の保険が割高になりやすい理由は以下の通りです。

- 不動産会社に紹介手数料が支払われている

- 一律のプランで個人の状況に合わせたカスタマイズができない

- 家財補償額が実際の家財より高く設定されている

- 不要な特約が付いている

実は、賃貸契約時に「この保険に入らなければ契約できない」と言われることがありますが、これは法的な義務ではありません。「借家人賠償責任補償」が付いた火災保険に加入していれば、どの保険会社でも問題ありません。

自分で保険を選ぶことで、年間数千円〜1万円以上の節約になるケースも珍しくありません。更新のタイミングで見直しを検討してみてはいかがでしょうか。

「大手だから安心」は危険?損保ジャパン問題など知られざる事例

「大手の保険会社なら安心」と考えている方は多いのではないでしょうか。確かに大手損保は財務基盤がしっかりしており、倒産リスクは低いと言えます。しかし、近年発覚した様々な問題を見ると、「大手=安心」とは一概に言えない現実が見えてきます。

損保ジャパン×ビッグモーター事件の全容と教訓

2023年に大きく報道された損保ジャパンとビッグモーターの問題は、保険業界に大きな衝撃を与えました。金融庁も業務改善命令を出すなど、厳しい対応を取っています。

この問題の概要は以下の通りです。中古車販売大手のビッグモーターが、車両の修理費用を水増しして保険金を不正請求していたことが発覚。損保ジャパンはこの不正を認識しながらも、取引関係を継続していたとされています。

この事件から学ぶべき教訓は、「大手だから適切な経営をしている」とは限らないということです。保険会社を選ぶ際は、企業としてのコンプライアンス(法令遵守)体制についても確認することが重要です。

なお、損保ジャパンはその後、経営体制の刷新や再発防止策の実施を発表しています。現在加入中の方がすぐに解約する必要はありませんが、更新時に他社との比較を行うことをおすすめします。

大手4社の情報漏洩事件(2023-2024年)

損保ジャパンの問題に続き、2023年から2024年にかけて、大手損保4社(東京海上日動、損保ジャパン、三井住友海上、あいおいニッセイ同和)で顧客情報の漏洩問題が相次いで発覚しました。

この問題は、保険代理店を通じて契約者の個人情報が競合他社に流出していたというものです。具体的には、同じ代理店が複数の保険会社の商品を扱う中で、情報管理が適切に行われていなかったことが原因とされています。

この事件から言えるのは、大手損保であっても情報管理体制に課題があるケースがあるということです。保険契約時には、どのような情報がどのように管理されるのか、プライバシーポリシーを確認することも大切です。

「大手=安心」とは限らない3つの理由

大手損保に対する苦情は決して少なくありません。「大手=安心」と言い切れない理由を3つご紹介します。

理由①:シェアが大きい分、苦情の絶対数も多い

契約件数が多ければ、当然ながら問題が発生する件数も増えます。大手損保への苦情が多いのは、単純に契約者数が多いという側面もあります。ただし、だからといって問題を軽視してよいわけではありません。

理由②:組織が大きいと対応の品質にばらつきが出る

大手損保は全国に多くの支社・営業所を持っており、担当者によって対応の質にばらつきが生じやすい傾向があります。「担当者が良かった」という口コミと「対応が悪かった」という口コミが両方見られるのはこのためです。

理由③:「大手だから払ってくれる」という過信は危険

保険金の支払い判断は、どの保険会社でも約款に基づいて行われます。大手だから審査が甘いということはなく、むしろ審査体制がしっかりしている分、厳格に判断されるケースもあります。「大手だから何とかなる」という過信は禁物です。

【2026年最新】知らないと損する火災保険の制度変更と値上げ情報

火災保険は、ここ数年で大きな制度変更が行われています。2024年秋には保険料の大幅改定があり、2026年以降も値上げが続く見通しです。これから火災保険に加入する方はもちろん、更新を控えている方も、最新情報を把握しておくことが重要です。

2024年秋の保険料改定で何が変わった?(最大13%値上げ)

2024年10月、多くの損害保険会社が火災保険料の改定を実施しました。損害保険料率算出機構が発表した参考純率(保険料算出の基準となる料率)の引き上げを受けたもので、全国平均で13%程度の値上げとなりました。

値上げの背景には、以下の要因があります。

- 台風・豪雨などの自然災害の増加

- 修理費用の上昇(人件費・資材費の高騰)

- 過去の大規模災害による保険金支払いの増加

ただし、値上げ幅は地域や建物の構造によって大きく異なります。自然災害リスクが高い地域や、木造住宅は値上げ幅が大きくなる傾向があります。逆に、鉄筋コンクリート造のマンションなどは比較的値上げ幅が抑えられています。

築年数による料率区分の細分化とは?

2024年の改定で注目すべき変更点として、「築年数による料率区分の細分化」があります。金融庁の方針に基づき、築年数がより細かく保険料に反映されるようになりました。

従来は「築10年以内」「築10年超」といった大まかな区分でしたが、改定後は「築5年以内」「築10年以内」「築20年以内」「築20年超」など、より詳細に分けられる傾向にあります。

この変更による影響は以下の通りです。

特に築30年を超える住宅は、保険料が大幅に上昇するケースがあります。中古住宅をお持ちの方は、複数社から見積もりを取って比較することをおすすめします。

水災補償の「地域別料率」導入の影響

2024年以降、水災補償についても「地域別料率」が本格的に導入されています。国土交通省のハザードマップ情報などに基づき、水災リスクが高い地域と低い地域で保険料に差が付くようになりました。

これまでは全国一律だった水災補償の保険料が、地域ごとに異なる料率で計算されるようになったということです。

この変更により、河川の近くや低地にお住まいの方は水災補償の保険料負担が増加しています。一方で、高台など水災リスクが低い地域では、より適正な保険料で加入できるようになりました。

今後さらに値上げは続く?2026年以降の見通し

残念ながら、火災保険料の値上げ傾向は今後も続く見通しです。損害保険料率算出機構は、気候変動による自然災害リスクの増大を踏まえ、参考純率のさらなる引き上げを検討しています。

2026年以降に予想される変化は以下の通りです。

- 2026年~:さらに10%前後の値上げの可能性

- 地域別料率の適用範囲拡大(風災なども地域別に)

- 最長契約期間の短縮(現行5年→3年への短縮も検討中)

このような状況を踏まえると、「早めに長期契約を結ぶ」ことで保険料を抑えられる可能性があります。現在は最長5年契約が可能ですので、今後の値上げを見越して長期契約を検討するのも一つの選択肢です。

火災保険 vs 共済(全労済・県民共済・JA共済)どちらを選ぶべき?

火災保険を検討する際に、「共済」という選択肢を考える方もいらっしゃるのではないでしょうか。全労済の「住まいる共済」、各県の県民共済、JA共済などが代表的です。ここでは、火災保険と共済の違いを整理し、どちらを選ぶべきかの判断基準をお伝えします。

火災保険と共済の根本的な違いとは?

まず、火災保険と共済は根本的な仕組みが異なります。金融庁が監督する保険会社と、厚生労働省などが監督する共済組合では、法的な枠組みも異なっています。

| 項目 | 火災保険 | 共済 |

|---|---|---|

| 運営主体 | 損害保険会社(株式会社等) | 共済組合(非営利団体) |

| 監督官庁 | 金融庁 | 厚生労働省、農林水産省など |

| 契約者保護 | 損害保険契約者保護機構 | 各共済の制度による |

| 目的 | 営利 | 相互扶助(非営利) |

共済は「組合員同士の助け合い」という理念に基づいており、営利を目的としていません。そのため、掛金(保険料に相当)が比較的安く設定されているのが特徴です。

共済のメリット:掛金の安さと割戻金

共済の最大のメリットは、掛金の安さです。全労済の「住まいる共済」を例にとると、同等の補償内容の火災保険と比較して、掛金が2〜3割程度安くなるケースがあります。

さらに、共済には「割戻金」という仕組みがあります。これは、決算で剰余金が出た場合に組合員に還元されるものです。割戻金を考慮すると、実質的な負担はさらに軽くなります。

特に、保険料(掛金)をできるだけ抑えたい方にとって、共済は魅力的な選択肢と言えます。

共済のデメリット:補償上限・自然災害への弱さ

一方で、共済には火災保険にはないデメリットもあります。

デメリット①:補償金額に上限がある

多くの共済では、建物の補償上限が2,000万円〜4,000万円程度に設定されています。高額な住宅(特に首都圏の戸建て)の場合、全損時に建て替え費用を賄えない可能性があります。

デメリット②:自然災害(特に風水害)の補償が弱い

共済の風水害保障は、火災保険と比較して補償が限定的なケースが多いです。例えば、「風水害は見舞金程度(最大600万円など)」といった制限があります。

デメリット③:地震の補償が不十分

共済の地震保障は「見舞金」程度であることが多く、火災保険に付帯する地震保険とは補償内容が大きく異なります。地震保険は最大で火災保険金額の50%まで補償されますが、共済では数百万円程度に限られるケースがあります。

デメリット④:カスタマイズ性が低い

火災保険では補償内容を細かくカスタマイズできますが、共済は基本的にパッケージプランからの選択となります。

【結論】こんな人は共済、こんな人は火災保険

共済と火災保険、どちらを選ぶべきかは、ご自身の状況によって異なります。

共済がおすすめの人

火災保険がおすすめの人

迷った場合は、両方から見積もりを取って比較することをおすすめします。同じ補償内容で掛金・保険料を比較すると、実際にどちらがお得か判断しやすくなります。

火災保険選びで失敗する人の5つの特徴

これまでの内容を踏まえて、火災保険選びで失敗しやすい人の特徴をまとめてみました。「自分も当てはまるかも…」という項目があれば、契約前に見直すことをおすすめします。

特徴①保険料の安さだけで選んでしまう

火災保険選びで最も多い失敗パターンが、「保険料の安さだけで選んでしまう」というものです。

保険料が安い裏には、必ず理由があります。

- 補償範囲が狭い(水災補償なし、家財補償なしなど)

- 免責金額(自己負担額)が高く設定されている

- 保険金額の上限が低い

- 特約が付いていない

もちろん、不要な補償を外して保険料を抑えることは賢い選択です。しかし、「なぜ安いのか」を理解せずに契約してしまうと、いざという時に「これは補償対象外です」と言われることになりかねません。

保険料を比較する際は、必ず補償内容を揃えた上で比較するようにしてください。

特徴②不動産会社・住宅会社の紹介をそのまま契約

住宅購入時や賃貸契約時に、不動産会社や住宅会社から火災保険を紹介されることがあります。紹介された保険をそのまま契約するのは得策ではありません。

不動産会社や住宅会社には、保険会社から紹介手数料が支払われています。つまり、必ずしも契約者にとって最適な保険を紹介しているとは限らないのです。

実際に、紹介された保険と自分で探した保険を比較すると、同じ補償内容でも年間数千円〜数万円の差が出ることがあります。特に長期契約(5年など)の場合、トータルでは数万円〜十万円以上の差になることも。

「この保険でないと住宅ローンが組めない」と言われることがありますが、実際にはそのようなことはありません。補償内容が基準を満たしていれば、どの保険会社でも問題ありません。

特徴③補償内容を確認せずに契約

「補償内容が複雑でよく分からないから、おすすめプランでいいや」と考えてしまう方も少なくありません。しかし、火災保険の請求トラブルの多くは「補償内容の理解不足」が原因となっています。

特に見落としがちなのが、以下のような補償です。

見落としがちな補償①:水災補償 「うちは高台だから大丈夫」と思っていても、内水氾濫(排水能力を超えた雨水による浸水)のリスクがあります。

見落としがちな補償②:家財補償 建物だけ保険をかけて、家財(家具・家電・衣類など)を補償対象外にしていると、被災時に生活再建が困難になります。

見落としがちな補償③:破損・汚損 うっかり家具をぶつけて壁に穴を開けてしまった、子どもがテレビを倒して壊してしまったなど、日常生活での事故をカバーする補償です。

契約前には、必ず「何が補償されて、何が補償されないのか」を確認するようにしてください。

特徴④一社だけで決めてしまう

「比較するのが面倒」「どこも同じでしょ」と考えて、一社だけで契約を決めてしまう方がいらっしゃいます。

火災保険の保険料は、以下の要素によって決まります。

- 建物の構造(木造、鉄筋コンクリート造など)

- 建物の所在地

- 建物の面積・築年数

- 補償内容

- 保険金額

- 保険会社独自の割引制度

特に「保険会社独自の割引制度」は会社によって大きく異なります。例えば、「オール電化割引」「ホームセキュリティ割引」「ノンスモーカー割引」など、該当する割引があれば保険料を大幅に下げられる可能性があります。

最低でも5社以上から見積もりを取って比較することをおすすめします。一括見積もりサービスを使えば、手間をかけずに複数社の見積もりを取得できます。

特徴⑤契約後に見直しをしない

火災保険は「契約したら終わり」ではありません。

見直しが必要なタイミングとしては、以下のようなものがあります。

見直しタイミング①:家族構成が変わったとき

結婚、出産、子どもの独立などで家族構成が変わると、必要な家財補償額も変わります。

見直しタイミング②:リフォーム・増改築をしたとき

建物の価値が上がった場合、保険金額も見直す必要があります。

見直しタイミング③:保険会社のサービスや保険料が変わったとき

他社で魅力的なプランが登場している可能性があります。更新時には必ず比較を。

見直しタイミング④:5年〜10年経過したとき

生活環境や保険市場の状況が変わっている可能性があります。

特に長期契約の方は、更新のタイミングで必ず見直しを行うようにしてください。

不払い・払い渋りが起きる仕組みと回避法

火災保険で最も避けたいのが、いざという時に保険金が支払われない「不払い」や、支払額を低く抑えられる「払い渋り」です。なぜこのようなことが起きるのか、そしてどうすれば回避できるのかを解説します。

なぜ不払い・払い渋りは起きるのか?

保険会社は、受け取った保険料から保険金を支払い、その差額が収益となります。つまり、保険金の支払いが増えると会社の利益が減る構造になっています。金融庁も保険会社の支払管理体制を監督していますが、すべてのケースを把握することは困難です。

不払いや払い渋りが起きる背景には、以下のような要因があります。

要因①:保険会社のコスト削減圧力

自然災害の増加で保険金支払いが増える中、保険会社にはコスト削減の圧力がかかっています。その結果、審査が厳格化されることがあります。

要因②:鑑定会社との関係

保険金の支払い判断には、損害鑑定会社の調査結果が影響します。鑑定会社は保険会社から報酬を受け取っているため、保険会社寄りの判断をするケースがあると言われています。

要因③:約款の解釈の幅

保険の約款(契約内容を定めた文書)には、解釈に幅がある部分があります。保険会社が自社に有利な解釈をすることで、支払いを抑えようとするケースがあります。

経年劣化と自然災害の境界線(判断基準)

不払いや減額の理由として最も多いのが、「経年劣化によるものであり、自然災害による被害ではない」という判断です。

例えば、台風の後に屋根の瓦が割れているのを発見した場合、「台風で割れたのか」「もともと経年劣化で割れていたのか」の判断が難しいケースがあります。

経年劣化と判断されやすいケース

- 被害発生から申請まで時間が経っている

- 被害発生時の記録(写真など)がない

- 建物の築年数が古い

- 過去にメンテナンスの記録がない

自然災害と認められやすいケース

- 被害発生直後に申請している

- 被害状況の写真や動画がある

- 気象庁の記録で自然災害があったことが確認できる

- 近隣でも同様の被害が報告されている

新聞・ニュースで報道された不払い事件3選

過去には、保険会社の不払い問題が大きく報道されたケースがあります。これらの事例を知っておくことで、自分が同じ被害に遭わないための参考になります。

事例①:2005年の生保・損保不払い問題

2005年、複数の保険会社で大規模な保険金不払いが発覚しました。金融庁の調査により、業界全体で数千億円規模の不払いがあったことが判明。その後、業界全体で支払い管理体制の強化が図られました。

事例②:自然災害後の一斉不払い

大規模な自然災害の後、保険会社が一斉に審査を厳格化し、多くの契約者が「経年劣化」を理由に保険金を受け取れなかったケースが報告されています。

事例③:鑑定会社との癒着問題

一部の報道では、保険会社と鑑定会社の関係が問題視されています。鑑定会社が保険会社に有利な判断をしているという指摘があり、業界の構造的な問題として議論されています。

不払いリスクを下げる契約時の3つの工夫

不払いや払い渋りを完全に防ぐことは難しいですが、リスクを下げるための工夫はできます。

工夫①:契約時に住宅の状態を写真で記録しておく

契約時点での住宅の状態を詳細に写真撮影しておくことで、被害発生時に「もともとの状態」と比較できます。屋根、外壁、床、天井など、各部位を撮影しておきましょう。

工夫②:補償内容と免責事項をしっかり確認する

約款の内容を事前に確認し、「何が補償されて、何が補償されないのか」を明確にしておきましょう。不明点は契約前に保険会社に質問することをおすすめします。

工夫③:見積もり書類や契約書類は大切に保管する

契約時の書類、特に「重要事項説明書」は必ず保管しておきましょう。後から「説明を受けていなかった」と主張しても、書類がなければ証明できません。

失敗しない火災保険の選び方5ステップ

ここまでの内容を踏まえて、火災保険選びで失敗しないための具体的なステップをご紹介します。この手順に沿って進めれば、あなたに最適な火災保険を見つけることができるはずです。

ステップ1:自分に必要な補償を洗い出す

まず最初にやるべきことは、自分にとって必要な補償を明確にすることです。「とりあえずフルカバーで」と考えがちですが、それでは保険料が高くなりすぎます。かといって補償を削りすぎると、いざという時に困ります。

ハザードマップポータルサイトを使って、ご自宅の自然災害リスクを確認することから始めましょう。

確認すべきリスク

- 洪水リスク(河川の氾濫)

- 内水リスク(排水能力を超えた浸水)

- 土砂災害リスク

- 地震リスク(揺れやすさ)

これらのリスクが高い地域にお住まいなら、対応する補償は必須です。逆に、リスクが低い地域であれば、その補償を外すことで保険料を抑えられます。

また、住宅タイプによって必要な補償も異なります。前章で解説した「住宅タイプ別の補償」を参考に、ご自身に必要な補償をリストアップしてください。

ステップ2:一括見積もりで5社以上を比較

必要な補償が明確になったら、複数の保険会社から見積もりを取得しましょう。住宅本舗の火災保険一括見積もりサービスを使えば、一度の入力で複数社の見積もりを取得できます。

最低でも5社以上から見積もりを取ることをおすすめします。同じ補償内容でも、保険会社によって保険料が大きく異なることがあるためです。

見積もりを比較する際のポイントは以下の通りです。

- 補償内容が同じ条件で比較されているか

- 免責金額(自己負担額)は同じか

- 保険金額の設定は同じか

- 特約の有無は同じか

条件が異なる見積もりを比較しても意味がありません。必ず条件を揃えて比較するようにしてください。

ステップ3:5つの指標で危険な会社を除外

見積もりが出揃ったら、本記事で解説した5つの指標(ソルベンシー・マージン比率、格付け、苦情件数、正味損害率、顧客満足度)を確認し、危険な会社を除外していきます。

金融庁や日本損害保険協会のWebサイトで、各社のデータを確認することができます。

チェックポイント:

- ソルベンシー・マージン比率は500%以上あるか

- 格付けはA格以上か

- 苦情増減率が急増していないか

- 顧客満足度調査で極端に低い評価を受けていないか

すべての指標が完璧な会社は存在しませんが、複数の指標で問題がある会社は避けた方が無難です。

ステップ4:補償内容と保険料のバランスを確認

候補を絞り込んだら、最終的に「補償内容」と「保険料」のバランスを確認します。

安すぎる保険には理由があります。逆に、高すぎる保険は過剰な補償が付いている可能性があります。

判断基準の目安:

- 同条件の見積もりの中で、極端に安い会社は理由を確認

- 同条件の見積もりの中で、極端に高い会社は補償内容を確認

- 中央値付近の保険料で、補償内容に納得できる会社を選ぶ

「少し高いけど、この会社なら安心」と思えるのであれば、その選択も正解です。最終的には、ご自身が納得できる選択をすることが大切です。

ステップ5:契約前に約款の免責事項を確認

最後のステップとして、契約前に必ず約款の「免責事項」を確認してください。免責事項とは、「この場合は保険金を支払いません」という条件のことです。

見落としがちな免責事項の例:

- 地震・噴火・津波による損害(地震保険が必要)

- 経年劣化・老朽化による損害

- 故意または重大な過失による損害

- 戦争・暴動による損害

- 核燃料物質による損害

- 保険金額を超える損害

特に「経年劣化」の定義については、保険会社によって解釈が異なる場合があります。不明点は契約前に必ず確認するようにしてください。

【逆におすすめ】安心して入れる火災保険会社TOP5

ここまで「入ってはいけない火災保険」について詳しく解説してきましたが、「じゃあ、どこならいいの?」という疑問にもお答えします。複数の指標を総合的に評価し、安心して入れる火災保険会社をご紹介します。

1位:東京海上日動「トータルアシスト住まいの保険」

東京海上日動は、国内最大手の損害保険会社です。格付けはAA格、ソルベンシー・マージン比率も1,000%を大きく超えており、財務基盤は非常に安定しています。

「トータルアシスト住まいの保険」の特徴:

- 補償内容のカスタマイズ性が高い

- 事故対応拠点が全国に多数あり、迅速な対応が可能

- Webサイトやアプリの使いやすさに定評がある

- 住宅ローンを組む際に指定されることも多い

デメリットとしては、保険料がやや高めであることが挙げられます。しかし、「いざという時の安心」を重視するなら、十分に検討の価値がある保険会社です。

2位:三井住友海上「GK すまいの保険」

三井住友海上も、大手損保として高い信頼を誇ります。格付けはAA格、ソルベンシー・マージン比率も安定して高い水準を維持しています。

「GK すまいの保険」の特徴:

- 基本補償がシンプルで分かりやすい

- 必要な補償だけを選べるカスタマイズプランあり

- 24時間365日の事故受付

- 提携修理業者のネットワークが充実

バランスの取れた補償内容と、大手ならではの安心感を両立したい方におすすめです。

3位:楽天損保「ホームアシスト」

楽天損保は、楽天グループの損害保険会社です。楽天経済圏を活用している方には特にメリットがあります。

「ホームアシスト」の特徴:

- 保険料の支払いで楽天ポイントが貯まる

- 楽天ポイントで保険料を支払うことも可能

- ネット完結で手続きが簡単

- 保険料が比較的割安

楽天カードや楽天市場をよく利用する方にとっては、ポイント還元の分だけ実質的にお得になります。

4位:ソニー損保「新ネット火災保険」

ソニー損保は、ダイレクト型(ネット販売)の損害保険会社です。代理店を介さないため、保険料が比較的安く抑えられています。

「新ネット火災保険」の特徴:

- 保険料が大手と比較して割安

- Web完結で手続きが簡単

- 補償内容を細かくカスタマイズ可能

- 顧客満足度調査で高い評価

保険料を抑えつつ、必要な補償はしっかり確保したい方に適しています。ただし、対面でのサポートを重視する方には向かないかもしれません。

5位:セコム損害保険「セコム安心マイホーム保険」

セコム損害保険の「セコム安心マイホーム保険」は、プラン選択・特約・割引が充実しており、保険料を抑えやすいのが特徴です。

「セコム安心マイホーム保険」の特徴:

- 災、風災、水濡れなど基本的な補償内容を3つのプランから選べる

- 特約を自由に選択できる

- ホームセキュリティ割引、オール電化住宅割引、耐火性能割引などで保険料節約可能

- 事故発生時の自己負担額を設定することで、保険料節約可能

「自分に必要な補償は何か」をしっかり理解している方であれば、無駄のない保険設計が可能です。

万が一不払いにあったときの対処法

どれだけ慎重に保険会社を選んでも、残念ながら不払いや減額に遭遇する可能性はゼロではありません。万が一そのような事態になった場合の対処法をお伝えします。

対処法①追加書類・写真を提出して再審査請求

保険金の支払いを断られた場合、まずは追加の書類や写真を提出して再審査を請求することができます。

効果的な追加資料の例:

- 被害状況をより詳しく撮影した写真や動画

- 修理業者による詳細な見積書

- 気象庁の気象データ(災害があったことの証明)

- 近隣の被害状況の情報

- 契約時の住宅の状態を示す写真

特に「経年劣化」を理由に断られた場合は、被害が自然災害によるものであることを示す追加証拠が有効です。

対処法②保険会社のお客様相談窓口に相談

担当者レベルで解決しない場合は、保険会社のお客様相談窓口にエスカレーションすることができます。

お客様相談窓口に相談する際のポイント:

- これまでの経緯を時系列で整理して伝える

- 担当者とのやり取りの記録(日時、内容)を準備する

- 自分の主張と、その根拠を明確に伝える

- 感情的にならず、冷静に対応する

お客様相談窓口では、担当者とは異なる視点で判断してもらえる可能性があります。

対処法③そんぽADRセンターに相談

保険会社との交渉が難航する場合は、日本損害保険協会のそんぽADRセンターに相談することができます。ADRとは「裁判外紛争解決手続」のことで、裁判によらずに紛争を解決する仕組みです。

そんぽADRセンターの特徴:

- 相談は無料

- 中立的な立場で仲介してくれる

- 保険会社に対して説明を求めることができる

- 紛争解決手続(和解あっせん)を利用できる

保険会社は、そんぽADRセンターからの問い合わせには誠実に対応する義務があります。個人で交渉するよりも、有利に進められる可能性があります。

対処法④弁護士・FPなど専門家に相談

上記の方法でも解決しない場合は、弁護士やファイナンシャルプランナー(FP)などの専門家に相談することを検討してください。日本FP協会や法テラスなどで相談先を見つけることができます。

専門家に相談すべきケース:

- 保険金額が高額(数百万円以上)の場合

- 法的な解釈が争点になっている場合

- 保険会社の対応に明らかな問題がある場合

- 長期間解決しない場合

弁護士への相談には費用がかかりますが、法テラスでは一定の条件を満たせば無料相談や費用の立替制度を利用できます。保険金額が大きい場合は、費用をかけてでも専門家に相談する価値があります。

よくある質問

- 火災保険と地震保険は別々に加入できる?

-

いいえ、地震保険は火災保険とセットでなければ加入できません。

地震保険は、財務省が管轄する制度で、火災保険に付帯する形でのみ加入できます。地震保険単独での契約はできません。

地震保険の補償額は、火災保険金額の30%〜50%の範囲で設定します。例えば、火災保険金額が2,000万円の場合、地震保険は600万円〜1,000万円の範囲で設定することになります。

地震リスクが高い日本では、地震保険への加入を強くおすすめします。

- 不動産会社から紹介された保険に入らないとダメ?

-

いいえ、法的な義務はありません。自分で選ぶことができます。

不動産会社や住宅会社から「この保険に入ってください」と言われることがありますが、これは法的な義務ではありません。消費者庁も、消費者が自由に保険を選ぶ権利があることを明確にしています。

ただし、住宅ローンを組む場合、金融機関から「火災保険への加入」を求められることがあります。この場合も、保険会社は自分で選ぶことができます。金融機関が指定した補償内容を満たしていれば、どの保険会社でも問題ありません。

- ワーストランキングの保険に入っていたらどうすべき?

-

すぐに解約する必要はありませんが、更新のタイミングで見直しを検討してください。

現在加入中の保険がワーストランキングに入っていたからといって、すぐに解約する必要はありません。保険期間中に保険会社が倒産するリスクは低いですし、途中解約すると解約返戻金が少なくなる場合もあります。

ただし、契約更新のタイミングでは、他社との比較を行うことをおすすめします。同じ補償内容でより信頼できる会社があれば、乗り換えを検討してみてください。

- 保険料が安い会社は不払いリスクが高い?

-

一概には言えません。保険料の安さと不払いリスクは直接関係しません。

保険料が安い理由は様々です。代理店を介さないダイレクト販売であったり、補償範囲が限定されていたり、会社の経費削減努力であったりします。

保険料が安いからといって、不払いリスクが高いわけではありません。逆に、保険料が高いからといって、不払いがないわけでもありません。

重要なのは、本記事で解説した5つの指標(ソルベンシー・マージン比率、格付け、苦情件数、正味損害率、顧客満足度)で総合的に判断することです。

- 火災保険の一括見積もりは本当に無料?

-

はい、一括見積もりサービスは基本的に無料で利用できます。

住宅本舗の火災保険一括見積もりサービスは、利用者から料金を取ることはありません。これらのサービスは、保険会社から紹介手数料を受け取ることで運営されています。

「しつこい勧誘があるのでは?」と心配される方もいらっしゃいますが、最近のサービスではメールでの連絡が中心で、電話での勧誘は少なくなっています。電話連絡を希望しない場合は、申込時にその旨を伝えることで対応してもらえます。

- 契約期間は何年がベスト?

-

一般的には5年契約がおすすめですが、状況によって異なります。

現在、火災保険の最長契約期間は5年です(以前は最長10年でしたが、2022年10月から5年に短縮されました)。

長期契約のメリット:

- 保険料の割引がある(長期一括払いで10%程度お得になることも)

- 契約期間中は保険料が変わらない(値上げの影響を受けない)

- 更新手続きの手間が省ける

長期契約のデメリット:

- まとまった資金が必要

- 途中で条件の良い保険が出ても乗り換えにくい

- 途中解約すると解約返戻金が少ない場合がある

今後も保険料の値上げが予想される状況を考えると、資金に余裕があれば5年契約で一括払いするのがお得です。ただ

まとめ:後悔しない火災保険の選び方

最後までお読みいただき、ありがとうございます。この記事で解説してきた内容を踏まえて、火災保険選びのポイントをまとめます。

補償重視の方におすすめ → 東京海上日動「トータルアシスト住まいの保険」 → 三井住友海上「GK すまいの保険」

保険料重視の方におすすめ → ソニー損保「新ネット火災保険」 → セコム損害保険「セコム安心マイホーム保険」

ネット完結・ポイント重視の方におすすめ → 楽天損保「ホームアシスト」

火災保険選びで失敗しないための3つのポイント

ポイント1:5つの指標でワースト会社を除外する ソルベンシー・マージン比率、格付け、苦情件数、正味損害率、顧客満足度の5つの指標を確認し、危険な会社を候補から外しましょう。

ポイント2:最低5社から見積もりを取って比較する 一社だけで決めず、必ず複数社から見積もりを取得してください。同じ補償内容でも、保険会社によって保険料が大きく異なることがあります。

ポイント3:契約前に免責事項・約款を必ず確認する 「何が補償されて、何が補償されないのか」を明確に理解してから契約しましょう。不明点は契約前に保険会社に確認することが大切です。

火災保険は、万が一の時にあなたと家族の生活を守る大切な保険です。何か不明な点があれば、日本損害保険協会や金融庁などの公的機関に相談することもできます。