住宅ローンの審査とは?

住宅ローンを借り入れするには金融機関の審査に通る必要があります。

まずは住宅ローンの審査の流れについて解説します。

金利優遇キャンペーン9/30まで(変動金利) |  りそな住宅ローン 変動金利 |  金利プラン(新規お借入れ)※物件価格の80%超で借入れの場合(頭金なし~20%未満) | |

|---|---|---|---|

| 金利タイプ | 変動金利 | 変動金利 | 変動金利 |

| 金利 | 年0.590% | 年0.640% | 年0.830% |

| おすすめ | ・諸費用込みのフルローンを希望 ・無料の特約付き団信を希望 ・勤続年数短い人 | ・頭金なしのフルローン(諸費用込み融資OK) ・注文住宅を予定(土地先行融資、分割融資OK) | ・物件価格の80%超(頭金20%未満。頭金なしもOK)で借入れする通常金利のプランです。頭金20%以上入れると年0.780%まで優遇されます ・日常の買い物はイオングループでする人 |

| 保証料 | 無料 | 無料 | 無料 |

| 事務手数料 (税込) | 借入金額×2.20% | 借入金額×2.20% +55,000円 | 借入金額×2.20% |

| 一般団信 保険料 | 無料 | 無料 | 無料 |

| 無料の 特約付き団信 | 介護保障 (65歳以下) | – | 全疾病保障 (49歳まで) |

| 借入可能額 | 500万円~3億円以下 | 50万円~3億円 | 200万円以上2億円以内 |

| 対応地域/来店 | 全国/不要 | 全国/不要 | 全国/不要 |

| 公式サイトはこちら | 公式サイトはこちら | 公式サイトはこちら |

\総支払額の試算も可能/

住宅ローンお借り入れの流れ

住宅ローンの貸し出しには、事前審査(仮審査)と本審査(正式審査)の 2つの審査をクリアしなければなりません。

事前審査と本審査の違いとそれぞれの審査期間について解説します。

審査基準もそれぞれ異なりますので、住宅ローンを借り入れを検討している方は参考にして下さい。

住宅ローンの事前審査(仮審査)から本審査(正式審査)までの流れ

住宅ローンの事前審査とは不動産の購入前に支払いが可能かどうかを予備的に審査する事を目的にしています。

住宅ローンの事前審査では基本的に年齢や年収など自己申告からの融資情報を確認します。完済時と住宅ローン借り入れ時の年齢・年収・勤続年数・担保評価などが高い構成率を占めています。

また、返済負担率と呼ばれる年収における住宅ローンの返済割合が35%以内かどうかを確認して、住宅ローンの支払いが可能かどうかチェックされます。

事前審査では銀行でチェックをするため、最短即日~3日程度の期間が掛かります。

本審査では保証会社がチェックするので約1週間~2週間程度になります。

本審査は事前審査を通らないと受けられませんので、早めに事前審査を申し込むことをおすすめします。

- 変動金利は、他のネット銀行と比較しても最安水準!

40歳未満の方は「3大疾病50+全疾病保障」、40歳以上の方は「全疾病保障」が無料です。

>>住信SBIネット銀行の金利はこちらからチェック - 団体信用生命保険の3大疾病50が無料付帯(40歳未満)!40歳以上は全疾病が無料付帯!

がんと診断されたら、ローン残高半額。急性心筋梗塞、脳卒中で所定の状態になったらローン残高半額。

全疾病保障は全ての病気やケガで働けなくなったら月々の返済額(ボーナス返済含む)が保障されます。働けないまま12か月経過したら、住宅ローン残高が0円となります。

>>住信SBIネット銀行の団体信用生命保険について詳しく知りたい方はこちら - 住信SBIネット銀行の口座を持ってなくても、今すぐ仮審査の申込みが可能!

WEBで住宅ローンの契約まで完結するので忙しい方にも便利です。

住宅ローンの審査が通るかチェックしたい方は、まず仮審査をしてみましょう。

>>住信SBIネット銀行で仮審査を行う - 返済用の口座は、他行口座から自動的に住信の銀行口座に資金移動が無料で出来る!

会社都合で給与振込口座を変えられない方も安心です。他行口座から毎月、自動的に住信の口座に資金移動できます(無料)。

住宅ローン本審査の期間日数と内容

住宅ローンの本審査期間は約1~2週間程度になり、事前審査を合わせて少なくても1ヶ月程度はかかります。

チェックする内容は事前審査の内容に間違いや漏れがないか・物件の質(担保としての価値や建築法を順守しているか)についてです。

事前審査では借り手の申告をもとに内容の確認する意味合いが強いですが、こちらでは物件や勤務先の経営状況もチェックされます。事前審査は銀行で行いますが、本審査は保証会社が請け負うケースが多く、収入面や返済計画などについて保証会社からヒアリングの電話が入るケースもあります。

団信に関しては事前審査通過後に健康状態を告知します。がん団信や3大疾病付き団信など特約を付ける場合、希望金額が5000万円を超える場合は、直近の健康診断書の提出が必須となります。審査は告知内容や健康診断書を基に保険会社が行います。持病や健康状態に問題があった場合、審査に落ちてしまうケースもあるので日々の体調管理が大切です。

住宅ローンの審査基準について

住宅ローンの審査を通るには、2つの観点での審査基準をクリアする必要があります。

今までのローンやクレジットでの借り入れ歴やその返済状況、勤務先、勤続年数、収入などがチェックされます。

審査の基準は金融機関により異なりますが、勤務先の規模を心配する必要は無くなり始めています。

勤続年数に関しても、2年から3年以上の勤続年数があれば問題ありません。希望金額にもよりますが、収入は300万から400万円以上あれば審査上は問題ないでしょう。

新築の場合は担保評価額が算出され、担保評価額までの融資を受けることができます。

中古物件の場合も担保評価額が再計算されます。一般的に建物の資産価値は15年経つと0円となってしまうので、購入価格と担保評価額に差異が出ることもありますので、柔軟な資金計画が必要です。

フラット35の審査基準との違い

住宅ローンにおいて、民間銀行の住宅ローンとフラット35とでは審査基準に違いがあると考えられます。

一般的にフラット35は審査基準が低い(甘い)と言われていて、物件重視とも言われています。

つまり、借入者の勤務先や勤続年数、収入などについてはそこまで重視されないのです。

民間の銀行では、借入者が万が一返済できなくなってしまった場合のリスクを銀行自身が負います。一方、フラット35では、国から出資金や補助金を受けることで成り立っています。それは、フラット35が、税金を使って国民が家をもてるように支援するために作られたシステムだからです。しかし、物件重視とは言われていても、年収に対する返済負担率がオーバーしているケースやクレジットカードや車のローンなどで返済が延滞していると審査で落ちてしまうので注意が必要です。

住宅ローン借り換え時の本審査の審査基準

借り換え時の本審査の基準は、新規で借り入れる時とは違ったポイントが重視されます。

それは「物的審査よりも人的審査が重視される点」です。

新規借り入れ時に比べて借り換え時では、経年により物件の価値が低下しています。そのため残債に対して物件の価値が不足している状況になりやすく、人的審査が重視されます。

多くの金融機関が住宅ローンの審査基準としている審査項目について

一般的に金融機関が住宅ローンの審査基準としている審査項目をおさらいします。

個人信用情報については、多くの企業が下記の項目を審査基準にしているといえます。

【1】完済時年齢

【2】返済負担率(年収に対する返済金額の割合)

【3】借入時年齢

【4】担保評価

【5】勤続年数

【6】健康状態

【7】年収

他の金融機関での借り入れに関して返済の延滞がないかなどのチェック、勤続年数に関してはだいたい3年以上あれば問題ありません。また、団体信用生命保険に加入できることも一つの目安になっているため、この保険に加入できるほどの健康状態を維持していれば問題ないと考えます。

物件については、担保評価額が算出され、その評価額と同等の金額までが借り入れできるシステムになっています。

住宅ローンの本審査に必要な書類

住宅ローンの本審査に必要とされる提出書類は、人それぞれ異なり、会社員や自営業者などによっても異なってきます。

基本的に本審査に必要な書類は以下です。

- 物件販売チラシ、売買契約書、工事請負契約書、重要事項説明書

- 物件間取り図、物件の登記簿謄本

- 土地の公図

- 運転免許証

- パスポート

- 健康保険被保険者証

- 印鑑登録した実印

- 源泉徴収票または公的所得証明書類

- 個人事業主の方:確定申告書および付表

- 法人代表者の方:法人の決算報告書

- 変動金利は、他のネット銀行と比較しても最安水準!

40歳未満の方は「3大疾病50+全疾病保障」、40歳以上の方は「全疾病保障」が無料です。

>>住信SBIネット銀行の金利はこちらからチェック - 団体信用生命保険の3大疾病50が無料付帯(40歳未満)!40歳以上は全疾病が無料付帯!

がんと診断されたら、ローン残高半額。急性心筋梗塞、脳卒中で所定の状態になったらローン残高半額。

全疾病保障は全ての病気やケガで働けなくなったら月々の返済額(ボーナス返済含む)が保障されます。働けないまま12か月経過したら、住宅ローン残高が0円となります。

>>住信SBIネット銀行の団体信用生命保険について詳しく知りたい方はこちら - 住信SBIネット銀行の口座を持ってなくても、今すぐ仮審査の申込みが可能!

WEBで住宅ローンの契約まで完結するので忙しい方にも便利です。

住宅ローンの審査が通るかチェックしたい方は、まず仮審査をしてみましょう。

>>住信SBIネット銀行で仮審査を行う - 返済用の口座は、他行口座から自動的に住信の銀行口座に資金移動が無料で出来る!

会社都合で給与振込口座を変えられない方も安心です。他行口座から毎月、自動的に住信の口座に資金移動できます(無料)。

【住宅ローン】本審査に落ちてしまったら【対策は?】

事前審査(仮審査)に通った場合でも、内容不備や信用状態、健康状態等が理由で本審査に落ちてしまうことがあります。 本審査に落ちないための対処法や、本審査に落ちてしまったときにどうすればいいのかを解説していきます。

事前審査がOKでも本審査に通らないのはよくあること?

住宅ローンの審査期間において、事前審査(仮審査)に通ったにもかかわらず本審査で通らないというケースもあるのでしょうか?疑問に思う方も多いと思いますが、実は該当する方も少なくありません。

理由としては、

- 本審査で提出した申告内容に間違いがあった場合

- 必要書類が提出できなかった場合

- 健康状態に問題がある場合

- 事前審査時よりも信用状態が悪化した場合

- 借り入れの金額が高すぎる場合

などがあげられます。

事前審査(仮審査)は、個人信用に問題がないことと、年収と返済額のバランスに問題がないことに重点を置いて審査されますが、 本審査では、年齢・勤務先の会社の規模・その経営状態などをはじめ、団体信用生命保険に加入できる健康状態であるか、なども審査の対象となります。

そのため、事前審査に通過しても本審査で落ちるケースもあるのです。

他にも、他用途の借り入れが厳しくチェックされます。車や教育などのローンだけではなく、リボ払いやクレジットカードのキャッシング枠なども該当します。ローンの返済に滞りがあると審査に落ちる要因となるので注意しましょう。 また、本審査では保証会社ヒアリングを求められることもありますので、聞かれたことは正しく回答するようにしてください。

本審査の前の確認すべき重要事項

本審査に落ちる理由がわかったところで、どのように対策すれば良いのかを確認していきましょう。

注意が必要なのは以下のポイントです。

必要書類の記入内容確認は必須事項!

必要書類の記入は自身の確認だけでなく、家族や他の人に確認してもらうことで不備が防げます。

提出書類や申告の内容に不備があった場合、それだけで審査落ちの原因になります。 本審査で提出する書類の記入は、項目数が多く気が遠くなる作業です。そのため、不備が無いよう事前審査の控えを参考にしながら気をつけて記入をするのはもちろんのこと、可能であれば家族や他の人に確認してもらうのが良いでしょう。

病歴・持病がある人は詳細をしっかりと把握しましょう

住宅ローンの加入には、概ね※団体信用生命保険への加入が必要です。

団体信用生命保険とは住宅ローン専用の生命保険商品で、債務者が死亡した場合や、高度障害に陥った場合に、保険金を元手にローン残高全額を返済する仕組みです。金融機関やオプションによって保障が異なり、3大疾病や7大疾病などの特約が付随したタイプもあります。 >> 団体信用生命保険について詳しく

健康状態を申告する書類では、 以下のような項目がチェックされます。

- 3か月以内の治療や投薬の有無

- 3年以内に手術や2週間以上に渡る治療と投薬の有無

- 手足や視力などの機能障害の有無

もし上記の項目に当てはまった場合でも、即審査落ちするとは限らないので、治療や投薬が適切に行われていることや、仕事に差し支えがないことをしっかりと主張しましょう。そのためにも、自分の病歴や持病に関しては詳細に正確に答えられるよう準備を進めて下さい。

※フラット35では加入が任意になるので、フラット35で住宅ローンを借り入れる方は審査項目に含まれていないケースもあります。

借り入れ金額を見直しましょう

当然のことながら、住宅ローンの借り入れ金額が大きくなると返済額も高くなります。それにより年収と返済額のバランスが悪くなり、年収が基準を満たしていても本審査で落ちる可能性がでてきます。

まずは、借り入れ金額と年収のバランスがとれているか、しっかり見定めて慎重に決めましょう。

住宅ローンの本審査に落ちた人はどのようにすればよいか

どんなに事前に準備をしても、住宅ローンの本審査に落ちてしまう場合は往々にしてあります。

そんな時は諦めず、4つの方法を試してみましょう。

1.他の住宅ローンに申し込んでみましょう

金融機関によって審査基準が異なります。そのため、他の金融機関では審査に通る可能性があります。

ひとつのポイントとしては、金利の異なるローンを狙ってみると良さそうです。一般的に金利の高い金融機関の方が審査基準が易しい可能性が高いと言われています。また、返済期間を変えてみるのもよいでしょう。

2.返済負担率を25%まで下げてみましょう

返済負担率とは、年収のうち、どのくらいの割合が返済に費やされているかを表す率です。

住宅ローンの審査でチェックされる項目の一つとなりますが、金融機関は返済負担率の基準を超えると返済が滞るリスクが高まると判断して、融資を行わなかったり、借入金額を減額したりします。

この返済負担率が大きいほど家計の負担が大きくなり、審査に影響します。

金融機関の返済負担率の審査基準は大体30~35%程度と言われていますが、審査が通らなかった場合は返済負担率を見直してみるのがポイントです。

無理なく返済していける一般的な返済負担率は25%程度と言われていますので、この基準に合わせて審査に申し込んでみましょう。

例えば、フラット35では明確に返済負担率の基準が設けられており、以下のようになっています。

【フラット35】の返済比率(返済負担率)の基準

| 年収 | 年収 400万円未満 | 400万円以上 |

| 基準 | 30% | 35% |

ジュタポン

ジュタポンこれは年収400万円の場合、返済負担率35%が基準となり、年収300万円であれば返済負担率が30%となります。「400万円×35%」=140万円が年間返済額の上限だ。これを12カ月で割ると「140万円÷12カ月」=約11万6666円が毎月返済額の上限ということになります。

400万円(年収)×35%(基準)=140万円が年間返済額の上限となります。

140万円(年間上限額)÷12ヶ月=約11万6,666円が毎月返済額の上限ということになります。

300万円(年収)×30%(基準)=90万円が年間返済額の上限となります。

90万円(年間上限額)÷12ヶ月=約7万5,000円が毎月返済額の上限ということになります。

もし返済負担率を25%にした場合は、以下を参考にしてください。

400万円(年収)×25%(基準)=100万円が年間返済額の上限となります。

100万円(年間上限額)÷12ヶ月=約8万3,333円が毎月返済額の上限ということになります。

300万円(年収)×25%(基準)=75万円が年間返済額の上限となります。

75万円(年間上限額)÷12ヶ月=約6万2,500円が毎月返済額の上限ということになります。

ARUHIスーパーフラット8S(金利Aプラン)【自己資金20%以上】 全期間固定15年~35年

- フラット35 14年連続シェアNO1。固定金利だから将来金利が上がる心配なし

- すべてのプランで団信の加入・不加入を自由に選択できるのはアルヒだけ

- 自営業、転職したばかりの方にも人気。事前審査は最短当日のスピード審査

- 保証人不要、繰上返済手数料無料。返済口座は全国1,000以上の金融機関から選択可能

※2010年度-2023年度統計、取り扱い全金融機関のうち借り換えを含む【フラット35】実行件数(2024年3月末現在、ARUHI調べ)

民間住宅ローンの返済負担率は公開されていませんが、以下のように細分化されているケースが多いので、参考にしてみてください。

民間住宅ローンの返済負担率の基準

| 年収 | 100万円~299万円 | 300万円~449万円 | 450万円~599万円 | 600万円以上 |

| 基準 | 20% | 30% | 35% | 40% |

また、収入合算を利用することでも返済負担率を下げる事が出来ます。

収入合算とは、配偶者や親などの収入を合わせた上でローンを借り入れることです。ただ、1点注意したいポイントとしては、収入合算の相手が「連帯保証人」になる必要がある点です。借り入れる本人の返済能力がなくなった場合、代わりにローンを返済する必要があるので金銭トラブルに発展する恐れがあります。

収入合算を利用する際には、事前にしっかり話し合いをし、双方納得した上で借り入れを行いましょう。

3.融資率を90%まで引き下げてみましょう

融資率とは、物件の購入費・建設費のうちどのくらいの割合を借り入れるのかを表す率です。

借り入れる金額が多くなると、もちろん融資率が上がり、それに伴い審査の難易度も上がります。

そのためあらかじめ頭金を用意するなどして、なるべく借入額を減らしましょう。

まずは事前審査で自分の適用金利と適切な借り入れ可能額を確認するのが重要です。

4.信用情報を確認し、専門機関に相談しましょう

信用情報とは、申込者の債務状況や返済履歴、 公共料金の支払い状況などが記録されたものです。過去に返済延滞や債務整理などの経験がある方は、その履歴が事故情報として登録されており、審査落ちの原因になった可能性が高いです。

信用情報はCIC(割賦販売法・賃金業法指定信用情報機関)、JICC(指定信用情報機関)などの信用情報センターで個人でも確認する事ができます。

どちらの機関でもスマートフォンから簡単に情報開示を申し込むことができ、開示料も1,000円(税込)と、住宅ローンの審査落ちの不安を解消できるならば損はない手数料です。

信用情報を確認した上で、専門のFPや法律相談所、ローンコンサルティング会社などに相談してみましょう。

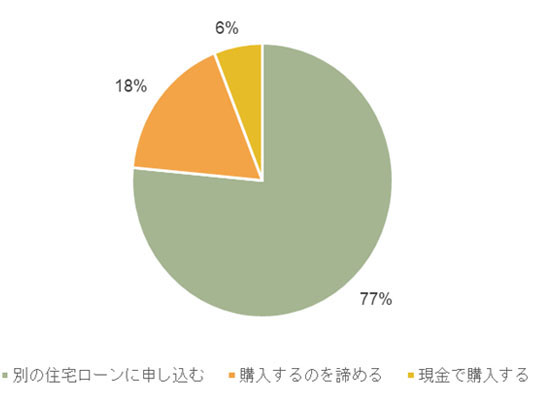

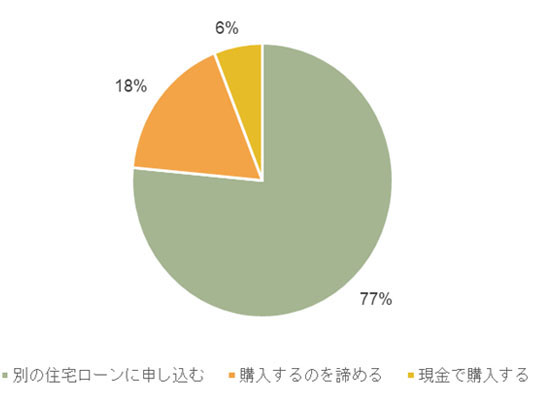

参考:審査に落ちた時どうする?

あなたなら審査に落ちたらどうしますか? というテーマでアンケートをとってみました。

【質問】住宅ローンに通らない!?そんなときどうしますか?

【回答数】

別の住宅ローンに申し込む:153

購入するのを諦める:35

現金で購入する:12

会社によって審査方法が異なる!?約8割が他の会社で申し込む

4社目で通った。中古住宅の購入で売主さんも早く家を手放したい事情があったので、不動産屋さんが審査の甘い金融機関を紹介してくれて通してもらった。(30代/女性/パートアルバイト)

(1回目の)会社は審査が厳しいかもしれません。ダメ元で他の会社に申し込んでみます。購入をあきらめるという選択はその後。(30代/女性/専業主婦)

抜粋したご意見以外にも、「いくつかの会社に審査を申し込み、それでも無理だったら購入を諦める」と考えている方が多く見受けられました。気に入った物件を見つけたら、すぐには購入を諦めたくないですよね。金融機関によって審査の基準は違うので、諦めずに金利や返済方法、保証なども比較しながら最適な住宅ローンを選びましょう!

結論:審査の前に念入りな準備・確認を!

住宅ローンを借り入れるためには、金融機関の検討も含め、審査の準備や確認をしっかりすることが大切です。

下記のことに気を付けながら着実に本審査を通過し、夢のマイホームを手に入れましょう!

- 書類の記入は自身の確認だけでなく、家族や他の人に確認してもらう

- 病歴・持病がある人は詳細をしっかりと把握する

- 借り入れ金額を見直す

住宅本舗では、ご利用者さまひとりひとりに最適な住宅ローンを選んでいただくため、各金融機関、最新の金利情報やおすすめポイントをランキング形式で紹介しています。

金融機関選びに迷っている方や、最新の金利が気になる方はぜひ金利ランキングもチェックしてみてくださいね。

不安を解消!住宅本舗ご利用者様のよくある質問

- 住宅ローンってどうやって申し込むの?

-

住宅ローンの申し込みには事前審査(仮審査)が必須です。

自分がどの銀行などの金融機関に申し込めるのかの確認も含めて複数社に申し込みましょう。

その後、1つの銀行に絞って本審査となります。本審査に通ったら、融資が実行されます。 - 事前審査(仮審査)って何?

-

住宅ローンは申し込めば、すぐに融資されるものではありません。

まずは、事前審査(仮審査)に申し込みを行い、その金融機関で本審査が受けられるかを確認します。

事前審査は主に信用度を見られます。カードローンやクレジットカードなど、必要のないものは解約しましょう。 - 一度にたくさん事前審査しても大丈夫?

-

住宅ローンの複数申し込みが審査に与える基本的には悪影響はありません。理由としては以下が挙げられます。

- 金融機関によって審査基準が異なる

審査基準は金融機関によってそれぞれ異なります。

第1希望の金融機関では審査通過したのに、金利の条件が悪い第2希望の金融機関では審査が通らないなんてこともあります。

そのため、少しでも良い条件を見つけるため、複数の金融機関に審査申し込みすることはもともと一般に行われていたことです。 - 複数同時に借りることは出来ない

ほとんどの金融機関は融資条件として資金使途は住宅購入資金に限られており、融資対象物件に「第一位順位の抵当権を設定登記する」旨の記載があります。

そのため、2つの金融機関から同時に住宅ローンを借りることは基本的にはできません。

したがって、審査時に金融機関の担当者があなたの個人信用情報を信用機関に照会した際、複数の金融機関に申し込みしている記録を見て「お金に困っているため、借りられるすべての金融機関から借り入れをしようとしている」という誤解はされません。 - 金融機関承諾の安心サービス

当サービスは、提携金融機関より複数の事前審査申込みに承諾を得ておりますので、複数金融機関に事前審査申し込みを行っても、審査に悪影響はございませんので、安心してご利用ください。

- 金融機関によって審査基準が異なる