急な出費に対応したい時、「即日融資対応のカードローン」が頼りになります。

しかし、数あるカードローンの中から、最適なものを選ぶのは簡単ではありません。

特に、在籍確認や郵送物がない、または審査が早いカードローンを探している方にとって、選択肢はさらに限られます。

この記事では、そんな方々のために、即日融資が可能で、かつ迅速な審査を誇るカードローン5社を徹底比較しました。在籍確認の有無、郵送物の有無、審査の速さ、そして利用のしやすさの各点から、各社の特徴を解説します。

さらに、申し込みから融資までの流れや、注意点、そして各種シチュエーションでの最適な選び方についても触れていきます。

- 審査結果が早い・在籍確認なし・郵送物なし・融資まで最短18分ならアイフル

- 在籍確認が無く、最短即日融資なのは消費者金融のみ

- 3日以内の借り入れ希望であれば金利の低い銀行カードローンがおすすめ

▼今日中に借入が可能な3社▼

原則、在籍確認なし!とにかく急いで借りたい人におすすめ!

土日も即日融資に対応!

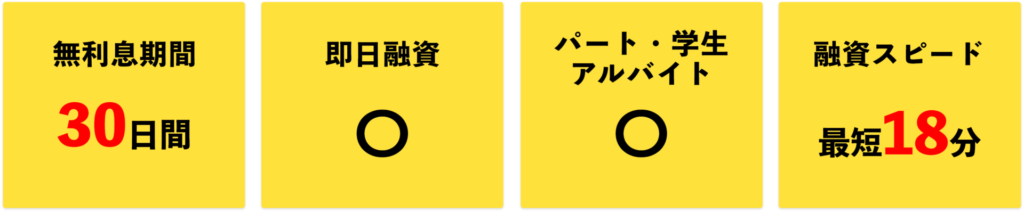

| 審査スピード | 最短18分 *1 |

| 在籍確認 | 原則なし |

| 利用限度額 | 800万円 *2 |

| 金利(実質年率) | 3.0%〜18.0% |

| 無利息期間 | 30日間 |

| WEB完結 | 可能 |

| 申し込み条件 | 20歳以上、70歳未満の定期的な収入と返済能力を有する方で、当社基準を満たす方 |

※1お申し込みの時間帯により、翌日以降になる場合があります。

※2 ご利用限度額50万円超、または他社を含めた借り入れ金額が100万円超の場合は源泉徴収票など収入を証明するものが必要です。

即日融資対応のおすすめカードローン5社

即日融資に対応するカードローンは、急な資金需要に応えるための強い味方です。

ここからは、即日融資を提供するおすすめのカードローン5社を厳選して紹介します。

これらのカードローンは、迅速な審査プロセスと簡便な手続きが特徴で、緊急時の資金調達に非常に便利です。

また、各社独自のサービスや特典もあり、個々のニーズに合わせて最適な選択が可能です。

最短20分以内で融資が可能なのはアイフル・プロミス・アコムの3社のみ

とにかく急いで資金を調達するのであれば【即日融資】に対応している業者を選ぶのが鉄則です。

大手消費者金融各社であれば最短3分~60分融資に対応しており、申し込み後すぐにお金を借りることができます。

| アイフル | プロミス | アコム | SMBCモビット | レイク | |

|---|---|---|---|---|---|

|  |  |  |  | |

| 実質年利 | 3.0~18.0% | 4.5〜17.8% | 3.0~18.0% | 3.0〜18.0% | 4.5〜18.0% |

| 無利息期間 | 最大30日間 | 最大30日間 | 最大30日間 | なし | 最大180日間 |

| 借入限度額 | 800万円※ | 500万円 | 800万円 | 800万円 | 500万円 |

| 審査期間 | 最短18分 | 最短3分 | 最短20分 | 最短30分 | Webで最短15秒 |

| 融資スピード | 最短18分 | 最短3分 | 最短20分 | 最短30分 | Webで最短25分 |

| WEB完結 | 〇 | 〇 | 〇 | 〇 | 〇 |

アイフル:※お申込の状況によってはご希望にそえない場合がございます。

ご利用限度額50万円超、または他社を含めた借り入れ金額が100万円超の場合は源泉徴収票など収入を証明するものが必要です。

アコム:※お申込時間や審査によりご希望に添えない場合がございます。

プロミス:※お申込時間や審査によりご希望に添えない場合がございます。

モビット:※申込の曜日、時間帯によっては翌日以降の取扱となる場合があります。

レイク:※21時(日曜日は18時)までのご契約手続き完了(審査・必要書類の確認含む)で、当日中にお振込みが可能です。

上記の比較表では、アイフル・プロミス・アコムが審査~融資で最短20分以内となっています。

業界で最速のスピードを誇るアイフルは、迅速な審査プロセスにより多くの顧客から高い評価を受けています。

このようなスピード感は、特に急な出費が必要な場合や緊急の資金調達が求められる際に非常に便利です。

アイフルなら融資まで最短18分※で借入れ可能

アイフルのカードローンは、急いで融資を受けたい方も申し込みから融資実行まで最短18分※で借り入れが可能です。

今すぐにでも借り入れをしたいという急ぎの方は、最短18分で融資可能※なアイフルのキャッシングローンで申込みするのがおすすめです。

*お申し込みの時間帯により、翌日以降になる場合があります

- 審査スピードは抜群

- 最短18分※で融資も可能!

- 初めての方は最大30日間利息0円

※お申込の状況によってはご希望にそえない場合がございます。

※ご利用限度額50万円超、または他社を含めた借り入れ金額が100万円超の場合は源泉徴収票など収入を証明するものが必要です。

| 審査時間 | 最短18分 ※ |

| 融資時間 | 最短18分 ※ |

| 申込受付時間 | 24時間受付 |

| 即日融資が可能な時間帯 | 9:00~21:00 |

| Web完結 | 〇 |

| 金利 | 3.0~18.0% |

| 融資限度額 | 1,000円~800万円※ |

| 無利息期間 | 最大30日間 |

| 郵送物 | なし |

| 電話連絡 | 原則なし |

- 初めての方なら最大30日間利息0円!

現在、アイフルでは初めてご利用する方を対象に最大30日間利息が0円になるキャンペーンを実施しています。この機会にご利用してみてはいかがでしょうか。

■無利息でお借入れできる条件

・アイフルをはじめてご利用される方

・無担保キャッシングローンをご利用される方

■無利息となる期間

ご契約日の翌日から30日間が適用期間となります。

お借入れの翌日からではありませんので、ご注意ください。

※無利息サービス適用期間終了の翌日から貸付利率(実質年率)3.0%~18.0%の通常金利が適用

また、ご契約日翌日から30日間内であれば、一度完済しても再度利用分についても、無利息の対象となります。 - 最短18分※で融資が可能

融資は最短18分※で完了するので、最短即日融資も可能となります。

また、WEB申込みは郵送物は一切不要で審査・契約・お借入れまでWEBで完結します。

誰にも知られず、ご自身のスマホだけで全ての手続きがWEB完結しますので、安心して利用ができます。

また、24時間即時振込のサービスもあるので、夜などに急な出費にも対応が可能です。 - 1秒診断で融資可能かチェックが可能

アイフルでは、申込みを行う前に「1秒診断」という事前審査のようなサービスを提供しています。

必要事項を入力すれば、その場でお借入れが可能か診断してくれます。

■1秒診断に必要な入力項目

・年齢 ※20~69歳の方が対象

・雇用形態

・年収

・他社借入金額

※クレジットカードでのショッピング、住宅ローン、自動車ローンを除くキャッシングローンのお借入れ状況を入力してください。

お借入れをご検討の方は「1秒診断」を試してみるのがおすすめです。

「1秒診断」で『ご融資可能と思われます。』と表示されれば、融資の検討が可能ということになりますので、そのまま本申込みを進めてみましょう。 1秒診断はこちら

\はじめての方なら最大30日間利息0円/

WEB完結!最短18分※で融資!

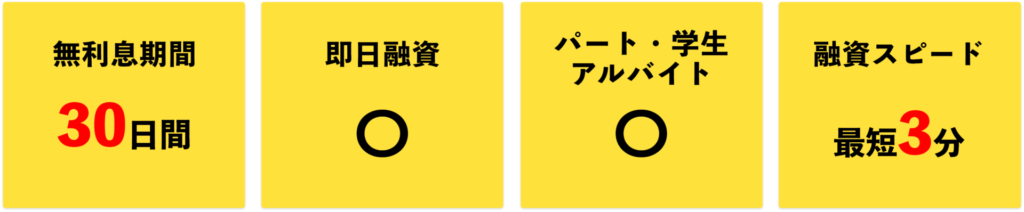

プロミスは1秒パパっと診断、いつでも借入れ最短3分

プロミスのカードローンは即日融資にも対応しており、審査は最短3分※で結果をお知らせしてくれます。即日でお借入れを希望している方はプロミスのカードローンを申し込んでみましょう。

まずは借り入れが可能かチェックしたい方は借入れ診断を試してみるのがおすすめです。

1秒パパっと診断で診断結果が分かるようになっています。

さらにプロミスは、即日審査に対応していますが、実際に借り入れする際も3分で振り込みが可能な「インターネット振込」というサービスを展開しています。

「インターネット振込」は、土日や夜間問わず24時間365日、原則最短3分で即時振り込みに対応しています。

家賃や光熱費、クレジットカードなどの引き落としが間に合わないときでもプロミスであれば、指定した自分の銀行口座へ振込申請をしてから最短3分でお金を振り込んでもらえるので、引き落とし日にも間に合わせることが可能です。

なお、プロミスからの振込名義は「プロミス」か「パルセンター」かを選べるので、万が一、家族などに通帳を見られてもプロミスからの借り入れだと気づかれないというメリットもあります。

なお、Web申込みで本人確認方法をWeb上で行えば郵送物もありません。また、カードレスなのでカードの紛失などの心配もいりません。

WEB完結でお借入れをしたい!という方はプロミスのカードローンがおすすめ!

- 最短3分※で融資可能!

- はじめての方なら30日間利息0円 *

- 土日祝日・夜間でも申込みOK。原則24時間振込可能

- 誰にも知られずに借りたい方も安心。Webで契約、郵送物もなし

※メールアドレス登録とWeb明細利用の登録が必要です。

*※お申込みの時間帯によって、当日中のご融資ができない場合があります。

| 審査時間 | 最短3分※ |

| 融資時間 | 最短3分※ |

| 申込受付時間 | 24時間受付 |

| 即日融資が可能な時間帯 | 9:00〜21:00 |

| Web完結 | 〇 |

| 金利 | 4.5〜17.8% |

| 融資限度額 | 1〜500万円 |

| 無利息期間 | 最大30日間 |

| 郵送物 | なし |

| 電話連絡 | 原則なし |

- 初めての方なら最大30日間利息0円!

現在、プロミスでは初めてご利用する方を対象に最大30日間利息が0円になるサービスを実施しています。この機会にご利用してみてはいかがでしょうか。

■無利息でお借入れできる条件

・プロミスをはじめてご利用される方

・メールアドレスをご登録してWeb明細をご利用の方

■無利息となる期間

初回ご出金の翌日から30日間

また、初回ご利用日の翌日から30日間内であれば、追加利用分についても無利息の対象となります。 - PC/スマホ両方利用可能。「1秒パパっと診断」!

プロミスはPC・スマホからの申込みで1秒で借入れ可能か診断結果が分かります。

お急ぎの方には便利なカードローンです。

\30日間利息0円/

最短3分で融資!

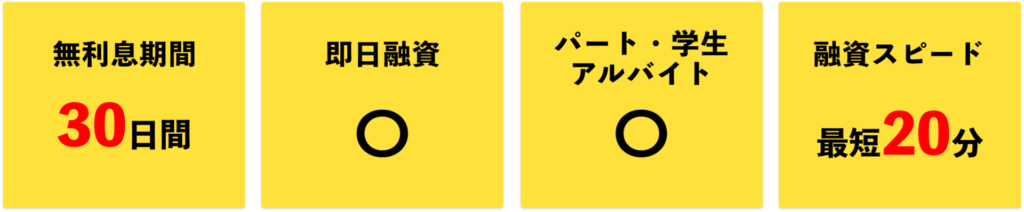

アコムはWeb契約で申し込むと最短20分融資※が可能

アコムのカードローンは、急ぎの方向けに最短20分※で融資が可能※となっています。

さらに初めての方限定で30日間利息0円でお借入れができるアコムは、少額のお借入れですぐに返済ができるという方に向いています。さらにWEB申込みなら最短20分で審査結果が出るのでお急ぎの方はアコムにお申込みするのがおすすめです。

- 最短20分※で審査回答

- はじめての方なら30日間金利0円

- ネットやATMから24時間お借入、ご返済が可能

- 急ぎの方はフリーコール、ATMもご用意

- ※お申込時間や審査によりご希望に添えない場合がございます。

| 審査時間 | 最短20分※ |

| 融資時間 | 最短20分※ |

| 申込受付時間 | 24時間受付 |

| 即日融資が可能な時間帯 | 9:00〜21:00 |

| Web完結 | 〇 |

| 金利 | 3.0%〜18.0% |

| 融資限度額 | 1〜800万円 |

| 無利息期間 | 最大30日間 |

| 郵送物 | なし |

| 電話連絡 | 原則、在籍確認なし |

- 初めての方なら最大30日間利息0円!

現在、アコムでは初めてご利用する方を対象に最大30日間利息が0円になるサービスを実施しています。この機会にご利用してみてはいかがでしょうか。

■無利息でお借入れできる条件

・アコムの契約がはじめての方

・無担保キャッシングローンをご利用される方

■無利息となる期間

ご契約日の翌日から30日間が金利0円適用期間となります。

※金利0円適用期間終了の翌日から通常金利(貸付利率[実質年率]3.0%~18.0%)が適用されます。 ※金利0円適用期間中のご返済金額は、全額元金のご返済に充当されます。 - WEB申込みなら最短20分※で審査結果が分かる

アコムはWEBからの申込みであれば最短20分※で審査結果が分かります。

誰にも知られず、ご自身のスマホだけで全ての手続きがWEB完結しますので、安心して利用ができます。 - ※お申込時間や審査によりご希望に添えない場合がございます。

\30日間利息0円/

最短20分※で審査完了!

SMBCモビットは最短即日融資で申込から、審査結果、契約までが速い

SMBCモビットのカードローンは、最短即日融資に対応しており、最短30分※の融資が可能となっています。さらに10秒で簡易審査の結果も分かるので、融資条件が満たしているか簡易的に分かります。

さらに来店不要でWeb完結可能です。SMBCグループなので安心して利用できます。

- 最短即日融資で申込から、審査結果、契約までが速い *

- 手続き完了後、最短3分で銀行口座へ振込融資

- 突然の出費、家計のやりくりなど幅広いシーンに利用

- 返済の度にVポイントが貯まる!

*申込の曜日、時間帯によっては翌日以降の取扱となる場合があります。

| 審査時間 | 10秒簡易審査 |

| 融資時間 | 最短30分 |

| 申込受付時間 | 24時間受付 |

| 即日融資が可能な時間帯 | 9:00〜21:00 |

| Web完結 | 〇 |

| 金利 | 3.0~18.0% |

| 融資限度額 | 1~800万円 |

| 無利息期間 | なし |

| 郵送物 | なし |

| 電話連絡 | 原則なし |

- SMBCモビットだけのVポイントサービス!

現在、SMBCモビットではVポイントサービスを利用すると返済でVポイントが貯まります。

また、返済にもVポイントが利用可能です。

■Vポイントサービスの概要

・ご返済額のうち利息分200円分→1ポイント貯まる!

※延滞中の返済にはポイント付与されません。

・会員専用サービス「Myモビ」から1ポイント1円相当として返済にご利用が可能■必要な手続き

ご契約完了後、Vポイントサービスの利用手続きを行うだけで完了

\Vポイントも貯まる/

最短30分で審査完了!

レイクならWebで申し込むと最短25分融資が可能

レイクは審査が驚くほど速く(最短15秒)即日融資も可能です。

さらに、はじめての方は60日間※ 利息が0円という他社にはないサービスで利用者を増やしています。

レイクは初めてならWeb申込みで「最大60日間利息0円(お借入れ額200万円まで)」か「最大180日間利息0円(お借入れ額5万円まで)」を選ぶことができますが、両方のプランを併用することはできませんので、条件を確認してご自身に合ったプランを選択しましょう。

- レイクは驚きの審査スピード!最短15秒

- はじめての方は無利息期間は60日※

- カードレスで当日中にローソン銀行などコンビニATMでお借入れ!

- 提携ATMが多く全国いろいろな場所でご利用可能!

【無利息期間について】

※「60日間無利息(Web申込み限定)」、「5万円まで180日間無利息」、「30日間無利息」の併用はできません。

※レイクで初めてご契約いただいた方が対象となります。「60日間無利息」はWeb申込みの方のみ、ご利用いただけます。

※無利息開始日はご契約日の翌日からとなります。「お借入れ日の翌日から」ではありませんのでご注意ください。

※ご契約額(極度額)が200万円超の方は30日間無利息のみご利用可能となります。

※無利息期間終了後は通常金利適用となります。

【即日融資について】

※21時(日曜日は18時)までのご契約手続き完了(審査・必要書類の確認含む)で、当日中にお振込みが可能です。一部金融機関および、メンテナンス時間等を除きます。初めてご利用の方への当日ご融資は、8~22時(毎月第3日曜日は8~19時)となっております。

| 審査時間 | Webで最短15秒 |

| 融資時間 | Webで最短25分融資も可能※ |

| 申込受付時間 | 24時間受付 |

| 即日融資が可能な時間帯 | 9:00〜21:00(日曜は18:00) |

| Web完結 | 〇 |

| 金利 | 4.5~18.0% |

| 融資限度額 | 1〜500万円 |

| 無利息期間 | 最大30日間 |

| 郵送物 | なし |

| 電話連絡 | 原則なし |

【レイクの商品概要(貸付条件)について】

1.融資限度額:1万円~500万円 2.貸付利率:4.5%~18.0% 3.申込資格:「年齢が満20歳以上70歳以下」「国内に居住する方」「ご自分のメールアドレスをお持ちの方」「日本の永住権を取得されている方」 4.遅延損害金(年率で小数点1位まで記入):20.0% 5.返済方式:残高スライドリボルビング/元利定額リボルビング 6.返済回数・返済期間:最長5年、最大60回 7.必要書類:運転免許証※収入証明(契約額に応じて、新生銀行フィナンシャルが必要とする場合) 8.担保の有無:不要 9.商号並びに関東財務局番号:商号:新生フィナンシャル株式会社 貸金業登録番号:関東財務局長(10) 第01024号 日本貸金業協会会員第000003号

\お借入れ額5万円まで最大180日間利息0円/

WEBで最短15秒審査!

カードローンの即日融資とは

カードローンの即日融資は、急な出費に対応できる非常に便利なサービスです。

即日融資サービスを提供する金融機関は多数あり、緊急時には大変役に立ちます。

即日融資とは、申し込みをしたその日のうちに融資が受けられることを指し、多くの場合、オンラインでの申し込みと審査が完了すると、指定の銀行口座に即座に資金が振り込まれます。

このような迅速なサービスは、特に予期せぬ出費や緊急の資金調達が必要な場合に非常に重宝します。

たとえば、医療費、急な出張、家族の行事など、急にお金が必要になった時には、カードローンの即日融資は大きな助けとなります。

また、従来の銀行融資と比較して手続きが簡単で、迅速な対応が可能であるため、多くの方に利用されているサービスとなります。

この章では、以下について説明します。

- カードローンの即日融資のメリットとデメリット

- カードローンの即日融資は誰でも可能?

- カードローンの審査と即日融資の仕組み

カードローンの即日融資のメリットとデメリット

即日融資の最大のメリットは、お金が振り込まれるまでのスピードにあります。

申し込みから融資までの流れがオンラインで完結するため、どこにいても、いつでもスマホから申し込みが可能です。

これにより、忙しい方や出張中の方でも利用しやすいという特長があります。

一方で、デメリットとしては、即日融資に対応している消費者金融などでは、金利が高めに設定されている場合があることが挙げられます。短期間での返済を前提としたサービスであるため、長期間の利用は避けた方が賢明です。

また、即日融資に対応している消費者金融のカードローンは、審査が甘いと思われがちですが、金融機関によっては通常の融資と同様の厳しい審査基準を設けている場合もあります。

カードローンの即日融資は誰でも可能?

即日融資が可能かどうかは、申し込む人の信用情報や収入状況、申し込む金融機関の審査基準によって異なります。基本的には、定期的な収入があり、信用情報に問題がなければ、多くの人が即日融資を受けることが可能です。

しかし、過去に支払い遅延や債務不履行の記録がある場合、審査に通りにくくなる可能性があります。

さらに、自営業者やフリーランスの場合、収入証明が求められることがあります。また、全ての金融機関が即日融資を提供しているわけではなく、提供している金融機関でも、申し込み時間や曜日によっては翌営業日の対応となる場合もあります。

ただ、アルバイトの方でも即日融資に対応しているカードローンもあるので、比較的申し込みのしやすさは伺えます。

カードローンの審査と即日融資の仕組み

カードローンの審査プロセスは、申し込み者の信用情報や収入、勤務状況などを確認することから始まります。金融機関はこれらの情報を基にして、返済能力を評価します。

審査は比較的迅速に行われるため、結果は数十分から1日以内に通知されることが一般的です。

即日融資を実現するためには、申し込みのタイミングが重要です。

多くの場合、午前中に申し込みを完了させると、その日のうちに審査結果が出て、融資が受けられる可能性が高まります。また、オンラインでの手続きが基本であるため、インターネットバンキングの利用が前提となります。これにより、銀行口座への即時振込が可能となっています。

銀行カードローンと消費者金融の即日融資の違い

即日融資は多くの借り手にとって魅力的なサービスです。

この章では、銀行カードローンと消費者金融カードローンの即日融資に焦点を当て、それぞれの特徴、メリット、両者の比較を詳細に掘り下げます。

即日融資を探している方にとって、銀行と消費者金融のどちらを選ぶかは重要な判断です。

それぞれの特性を理解し、自分のニーズに最適な選択をすることが重要です。

- ゆうちょ銀行やセブン銀行等の銀行カードローンの特徴

- 消費者金融カードローンの即日借入の特徴とメリット

- 銀行カードローンと消費者金融の比較

ゆうちょ銀行やセブン銀行等の銀行カードローンの特徴

銀行カードローンは、安定した金融機関が提供するため、信頼性が高く、多くの方に利用されています。特に、ゆうちょ銀行やセブン銀行といった大手銀行のカードローンは、その安心感から選ばれることが多いです。

これらの銀行カードローンの大きな特徴は、低い金利と高い信頼性です。

銀行カードローンの即日融資は、迅速な審査プロセスを経て提供されます。しかし、即日融資の可否は銀行によって異なるため、事前に確認することが重要です。

オンライン申請やATMを利用した便利なアクセス方法も、銀行カードローンの魅力の一つです。ただし、審査基準は消費者金融に比べて厳しい傾向があるため、信用情報が重要になります。

消費者金融カードローンの即日借入の特徴とメリット

一方、消費者金融のカードローンは、迅速な審査と即日融資の容易さが大きな特徴です。

特に、急な出費や緊急時にお金が必要な場合には、消費者金融のカードローンが非常に役立ちます。審査時間が短く、申し込みから融資までの流れがスムーズなため、手続きが迅速に進む点が大きなメリットです。

また、消費者金融は審査基準が柔軟であることも特徴です。銀行カードローンよりも審査に通りやすい傾向があり、幅広い層の借り手にアプローチしています。

ただし、この柔軟な審査基準の裏には、金利が高めに設定されていることが多いです。これは、リスクの高い貸出に対する対価としての側面があります。

銀行カードローンと消費者金融の比較

銀行カードローンと消費者金融カードローンを比較すると、いくつかの重要な違いが浮き彫りになります。

金利、審査基準、サービスの利便性が主な比較ポイントです。銀行カードローンは一般的に低金利で信頼性が高い反面、審査基準が厳しく、即日融資が難しい場合があります。

一方で、消費者金融は高金利でも、審査が柔軟で即日融資が容易なことが多いです。

最終的には、借り手の状況やニーズに応じて、適切な選択をすることが重要です。緊急で資金が必要な場合は消費者金融が有利ですが、長期的な借入れや低金利を求める場合は銀行カードローンが適しています。

また、借入れ前には、金利、手数料、返済プランなどをしっかりと確認し、自分の返済能力に合った計画を立てることが肝心です。

カードローンの審査と在籍確認について

カードローンの審査は、融資を受ける際の重要なステップです。

審査基準や在籍確認の有無は、借り手が選ぶ金融機関によって異なります。特に、在籍確認の有無は、融資のスピードに大きく影響する要素の一つです。

この章では、カードローンの審査基準、審査が比較的甘いとされる業者、在籍確認なしのカードローンの特徴、および審査結果の連絡方法について詳しく解説します。

- カードローンの審査基準と審査甘い業者について

- 在籍確認なしのカードローンについて

- カードローンの審査結果の連絡方法について

カードローンの審査基準と審査甘い業者について

カードローンの審査基準は、金融機関が貸し倒れリスクを管理するために設けている基準です。

これには、信用情報、収入状況、勤務先の種類や勤続年数、他社借入の状況などが含まれます。

審査の甘い業者は、これらの基準を緩めに設定していることがありますが、それは自動的に全ての申し込みが承認されるわけではありません。

審査が甘い業者を選ぶ際は、利息や返済条件も考慮に入れることが重要です。

在籍確認なしのカードローンについて

在籍確認は、申込者が勤めていることを確認する手続きですが、この在籍確認を行わないカードローン業者も存在します。

在籍確認を省略することで、審査プロセスが速くなり、即日融資に対応している場合が多いです。

ただし、在籍確認を行わない場合、金融機関は他の審査基準を厳しくすることがあります。

在籍確認なしのカードローンを利用する際は、業者の信頼性や金利、返済条件などを慎重に検討することが重要です。

カードローンの審査結果の連絡方法について

カードローンの審査結果は通常、電話、メール、またはWebサービスを通じて通知されます。

通知方法は業者によって異なるため、申し込み時に確認し、自分に適した方法を選択することが大切です。

即日融資を提供する業者では、数時間以内に結果が通知されることが一般的ですが、審査に時間がかかる場合もあるため、余裕をもった申し込みが推奨されます。

カードローンの申し込みから融資までの流れとスピード

カードローンは緊急時の資金調達や予期せぬ出費に対応するための便利な金融サービスです。

多くの人が気になるのは、カードローンの申し込みから融資までの流れとそのスピードです。

このプロセスを理解することは、スムーズに資金を手に入れるために非常に重要です。

- カードローンの申し込み方法とは

- カードローンの審査時間と審査結果の通知

- カードローンの融資スピードについて

カードローンの申し込み方法とは

カードローンの申し込み方法は、大きく分けてオンライン(Webやアプリ)、電話、店舗での申し込みがあります。

最も一般的なのはオンライン申し込みで、パソコンやスマートフォンからいつでもどこでも手軽に行えるのが特徴です。必要な情報を入力し、必要書類をアップロードするだけで申し込みが完了します。

電話での申し込みは、直接オペレーターと話しながら手続きを進める方法です。不明点をすぐに質問できるため、初めての方にも安心です。

一方、店舗での申し込みは、窓口で直接担当者と対面して申し込む方法です。書類の提出もその場で行え、具体的な質問や相談も可能です。

カードローンの審査時間と審査結果の通知

カードローンの審査時間は、業者や申し込みの条件によって異なりますが、数十分から数時間が一般的です。

オンライン申し込みの場合、自動審査システムにより迅速な審査が可能です。審査に必要な情報は、申し込み時の入力内容と提出された書類に基づいて行われます。

審査結果の通知方法も業者によって異なりますが、多くは電話、メール、オンライン上での通知が主流です。

審査が通れば、融資の条件や手続きの詳細が案内されます。速やかに審査結果を知ることは、計画的な資金管理において非常に重要です。

カードローンの融資スピードについて

カードローンの融資スピードは、審査完了後の手続きに大きく依存します。即日融資をうたう商品では、審査完了後数時間以内に資金が振り込まれることもあります。この迅速さは、緊急時の資金調達手段として非常に有効です。

融資スピードに影響を与える要因には、書類の提出状況や申し込み時間、指定口座の種類などがあります。

例えば、書類が不足していたり、申し込みが業者の営業時間外であったりすると、審査や融資に時間がかかる場合があります。また、同じ金融機関内の口座への振込の場合、他行への振込よりもスピードが早くなることが一般的です。

カードローンの申し込みから融資までの流れとスピードを理解することは、資金計画を立てる上で非常に重要です。

各カードローン業者の特徴をよく理解し、自分の状況に最適なサービスを選ぶことが大切です。

即日融資を受ける6つの手順

ここからはカードローンで即日融資を受けるために必要な6つの手順をご紹介します。

手順は次のとおりです。

- 手順①:Web完結に対応しているカードローン会社を選ぼう

- 手順②:在籍確認(電話連絡)なしのカードローン業者を選べば土日でもすぐに借り入れ可能

- 手順③:カードローンの申込みは遅くとも夕方までにしよう

- 手順④:審査時間を短縮するために融資希望金額は10万円以下で申請しよう

- 手順⑤:カードローン業者に急いでいる旨を伝えて審査を優先的に進めてもらおう

- 手順⑥:最も早い借り入れ方法で融資を受けよう

手順①:Web完結に対応しているカードローン会社を選ぼう

即日融資を行うためには、効率的に申込みを行うことが重要です。

カードローンの申し込み方法は、「Web完結」「自動契約機」「電話」「書類郵送」の4つがありますが、最短即日で融資を受けるためには「Web完結」で申し込みを行うことが必要です。

しかし、中にはWeb完結に対応していないカードローンもありますので、注意が必要です。

プロミス・アイフル・アコム・レイク・SMBCモビットであれば、「Web完結」に対応しているので、この5社から選んでおくと良いでしょう。

Web完結に対応しているカードローンであれば、手元にあるスマホで申し込み~審査~融資までが可能なので、無駄な時間が発生せず即日融資を受けることができます。

申し込みの際に入力する情報も名前や住所、勤務先情報など簡単な入力項目だけなので、誰でもカンタンに申し込みを済ませることが可能です。

どこにいてもスマホとインターネットさえあれば、お金が借りられるので、自宅はもちろん、外出中のスキマ時間でも申し込みを完了できるので、Web完結を選ぶのがおすすめです。

手順②:在籍確認(電話連絡)なしのカードローン業者を選べば土日でもすぐに借り入れ可能

カードローンの審査には、「在籍確認」という審査項目が存在します。

申し込みした際に入力した勤務先情報が本当に存在するのか?申し込み者本人が本当に勤めているのか?をカードローン業者が直接電話をかけて事実を確認する手続きです。

カードローン業者は、この在籍確認という審査項目を必ず設けており、これを回避することは基本的に不可になります。これは貸金業法で申込者の返済能力を確認することが義務付けられているからです。

しかし、カードローン会社によっては電話による確認が原則無い場合や在籍確認について相談に乗ってくれる場合もあります。

例えば、アイフルの場合、申し込みの際に自宅や会社への連絡は原則行っていない旨が記載されています。

原則として、お申込の際に自宅・勤務先へのご連絡は行っておりません。在籍確認が必要な場合でも、お客様の同意をいただかない限り実施いたしません。

引用元:https://www.aiful.co.jp/faq/borrow/detail11/

また、アコムにおいても原則、実施しないことが書かれています。

原則、実施しません。※原則、電話での在籍確認はせずに書面やご申告内容での確認を実施します。もし実施が必要となる場合でも、お客さまの同意を得ずに実施することはありませんので、ご安心ください。

引用元:https://www.acom.co.jp/faq/2/

このように原則電話連絡による在籍確認がない、または在籍確認について相談に乗ってくれるカードローン業者を選べば、勤務先がやってない土日でも審査がストップすることなく進めることができます。

手順③:カードローンの申込みは遅くとも夕方までにしよう

カードローン業者は、それぞれ審査受付時間を設定しており、受付時間外の申し込みについては、翌営業日以降に審査が行われるようになっています。もしその日のうちに借り入れしたい場合は、審査受付時間内に申し込みを完了させる必要があります。

しかし、審査受付時間内だとしても必ずその日に審査をしてくれるわけではなく、基本的に申し込み順に審査が行われるので、申し込み数が多ければ状況によっては翌営業日に回されることになります。

審査が早いカードローンであっても、契約が完了するまでに20分程度は必要なので、審査受付時間ギリギリに申し込むのではなく、時間に余裕を持って申し込みするようにしましょう。

その日のうちに借り入れする場合は、遅くとも夕方頃までに申し込みを済ませておくのがおすすめです。審査が早いカードローンの場合は、審査受付終了の1時間前でもその日のうちに審査を行ってくれることもありますので、急いで申し込みをしましょう。

カードローン業者ごとの審査受付時間は、以下にまとめました。

カードローン業者ごとの審査受付時間

| 平日 | 土日・祝日 | |

|---|---|---|

| プロミス | 9:00〜21:00 | 9:00〜21:00 |

| アイフル | 9:00~21:00 | 9:00~21:00 |

| アコム | 9:00〜21:00 | 9:00〜21:00 |

| SMBCモビット | 9:00〜21:00 | 9:00〜21:00 |

| レイク | 9:00〜21:00 | 日曜は9:00〜18:00 |

| 三井住友カード | 9:00~19:30 | 9:00~19:30 |

| J.Score | 8:00~22:55 | 土曜日は8:00~21:40 日曜日は9:00~16:40 |

| 楽天銀行 | 9:00〜20:00 | ー |

| 横浜銀行 | 9:00〜20:00 | 9:00〜17:00 |

| JCB | 9:00~17:00 | ー |

手順④:審査時間を短縮するために借入希望金額は10万円以下で申請しよう

つぎに、カードローンを申し込みする際、借入希望金額を10万円以下にすることで審査時間を短縮できる場合があります。

借入希望金額が多ければ多いほど返済能力が重視されるため、カードローン業者も慎重になり、審査にかける時間も当然長くなります。

さらに50万円以上の借り入れを希望する場合には「収入証明書」の提出が必要であったり、「在籍確認」が必須であったりするので、即日融資をしたい場合には高額な借入金額を希望しないようにしましょう。

借入希望金額が10万円程度であれば、それほど返済能力は重視されないので、最低限の条件をクリアしていれば審査も早く完了します。

10万円以上の借り入れを希望している場合は、審査通過後にカードローンを何度か利用したうえで、増額申請をすれば10万円以上の借り入れをすることができます。

今日中に借り入れするなら、まずは借入希望金額を10万円以下で申し込みをしましょう。

手順⑤:カードローン業者に急いでいる旨を伝えて審査を優先的に進めてもらおう

カードローンの申し込みが完了したら、つぎにカードローン業者のお問い合わせ窓口へ連絡して借り入れを急いでいる旨を伝えましょう。※審査を優先してくれるサービスを行っているカードローン会社の場合

借り入れを急いでいる旨を伝えることで、審査を優先的に進めてもらうことができます。

もし急いでいる旨を伝えない場合、他に急ぎ希望の人がいた場合にはどんどん後回しになってしまいます。

そうならないためにも本日中の借り入れを希望するなら、しっかり電話で急いでいる旨を伝えましょう。

また、融資の急ぎ希望の旨を電話すると審査に悪影響なんじゃないか?と心配になる方もよくいますが、大手カードローン会社の場合、早く借り入れしたい人のニーズは十分理解しているので、悪影響になることはなく審査を優先してもらえます。

即日融資を実現する場合には、Web申し込み後に急いでいる旨をしっかり伝えましょう。

手順⑥:最も早い借り入れ方法で融資を受けよう

審査を通過したら最短で借り入れできる方法も知っておきましょう。

今回は2つご紹介します。

審査通過後はコンビニATMで借入金をすぐに受け取ることが可能

即日融資が可能なカードローンで審査を通過すれば、セブン銀行やローソン銀行のスマホATM取引を利用してすぐに現金を手元に用意することができます。すぐに現金が欲しい人には嬉しいサービスです。

セブン銀行・ローソン銀行ATM取引の使い方は次のとおり。

- カードローン業者の専用アプリをダウンロード

- アプリにログイン

- スマホATMで「融資」を選択

- セブン銀行ATMで「スマートフォンでの取引」を選択

- コンビニATMの画面に表示されたQRコードをスマホで読み取る

- アプリに「企業番号」が表示されるので、コンビニATMに入力

- コンビニATMに暗証番号を入力

- 借入金額を入力

カードローン業者の専用アプリを利用すればキャッシング専用カードを使わずに、スマホだけで借り入れ・返済することができます。つまり、キャッシング専用カードが届く前でも近くのコンビニに行けばお金を借りることができるため、すぐお金が欲しい方に最適な借り入れ方法です。

しかし、セブン銀行やローソン銀行ATM取引に対応していないカードローン業者もあるため事前に確認しておきましょう。

以下に対応一覧表を作成しておきましたので、参考にしてみてください。

| プロミス | セブン銀行、ローソン銀行、E-net、ゆうちょ銀行、三井住友銀行、他 |

| アイフル | セブン銀行、ローソン銀行、イオン銀行、E-net、三菱UFJ銀行、他 |

| アコム | セブン銀行、ローソン銀行、イオン銀行、E-net、三菱UFJ銀行、他 |

| SMBCモビット | セブン銀行、ローソン銀行、イオン銀行、E-net、三菱UFJ銀行、三井住友銀行、他 |

| レイク | セブン銀行、ローソン銀行、イオン銀行、E-net、三菱UFJ銀行、三井住友銀行、他 |

コンビニまで行くのが面倒な人でもプロミスのインターネット振込なら10秒で振込み完了

コンビニまでが遠い方やコンビニに行くまでが面倒という方もいらっしゃると思います。

そんな方は、プロミスのカードローンに申し込みするのがおすすめです。

プロミスは、土日や夜間問わず24時間365日原則最短10秒で即時振り込みに対応した「インターネット振込」というサービスを行っています。しかも、振込手数料は0円です。

仕組み自体は、通常の銀行振込と変わらないですが、Webから借り入れ申請をしたら最短10秒で振込が完了します。

実際に着金が確認できるのは、利用する金融機関によって変わるので、具体的な時間は確認してみましょう。以下リンクから金融機関ごとの「振込実施時間」を検索することができます。

プロミスのシステムメンテナンス時間の振込み申請は注意しよう

【毎週のメンテナンス】

・毎週月曜0:00~7:00は受付を停止します。

・以下の時間帯に受付をおこなった場合、振込予約となります。

【正月、ゴールデンウィーク中のメンテナンス】

・1月1日、1月2日0:00~7:00は受付を停止します。

・12月31日18:50~1月4日8:00に受付をおこなった場合、1月4日8:45以降の振込となります。※金融機関の営業日によって、1月4日または翌営業日となります。

・5月2日18:50~5月6日8:00に受付をおこなった場合、5月6日8:45以降の振込となります。※金融機関の営業日によって、5月6日または翌営業日となります。※各金融機関の都合による、臨時のサービス停止などにより、上記時間帯以外にもサービスをご利用いただけない場合がありますのでご了承ください。

引用元:https://cyber.promise.co.jp/APD02X/APD02X13

即日融資を受ける際の4つの注意点

ここからは即日融資を受ける際の4つの注意点をご紹介します。

注意点は次のとおり。

- 銀行カードローンは審査厳格化のため、審査が長引く可能性がある

- 申込み内容に間違いがあると審査が長引く可能性がある

- 郵送手続きは避けよう

- 長期連休前の申込みは避けよう

銀行カードローンは審査厳格化のため、審査が長引く可能性がある

銀行カードローンは、融資残高の増加や過剰な貸付け、多重債務問題の再燃などから批判・指摘等が入り、金融庁では2017 年以降、銀行カードローン残高の多い先を中心とする 12 行に対する立入検査の実施をしました。

銀行カードローンは今後も審査の厳格化を徹底させる方針のため、申し込み者に対して慎重に審査を行うことになります。つまり、審査が長引く傾向があるため、即日融資を受けたい方は注意しましょう。

貸金業法改正による規制の強化等により、2006 年以降、貸金業者による消費者向け貸付残高は大幅に減少した。一方、銀行カードローンについては、ここ数年の間に見られた融資残高の増加から、過剰な貸付けが行われているのではないか、多重債務問題の再燃につながるのではないかといった批判・指摘等がなされてきた。全国銀行協会では 2017 年 3 月に「銀行による消費者向け貸付けに係る申し合わせ」(以下、「申し合わせ」という。)を行い、各行は、申し合わせを踏まえた業務運営の見直しを検討・実施してきている。

引用元:金融庁 銀行カードローンのフォローアップ調査結果について

金融庁では、融資審査の厳格化を徹底し、業務運営の適正化をスピード感を持って推進するため、2017 年以降、銀行カードローン残高の多い先を中心とする 12 行に対する立入検査の実施(2018 年1月 26 日に「銀行カードローン検査 中間とりまとめ」として公表。以下「中間とりまとめ」という。)や、検査実施先以外の銀行における申し合わせ以降の取組みに係る実態把握及び検査実施先の銀行における業務運営の見直しの状況の確認(2018 年8月 22 日に「銀行カードローンの実態調査結果について」として公表。以下「前回調査」という。)といった取組みを進めてきた。

申込み内容に誤り・不備があると審査が長引く可能性がある

カードローンの申し込みの際に最も注意して欲しいのが申込み内容の誤り・不備です。

万が一、申し込み内容に誤りや不備がある場合、申込者本人との電話で事実確認に時間がかかることや、申し込み内容の修正で審査時間が長引いてしまうケースがあります。

また、最悪のケースは、そのまま審査に落ちてしまうということです。

軽微な間違いも審査落ちの原因になることも十分考えられるので、もし申し込み内容を間違えてしまった場合には、すぐにカスタマーサポートに連絡しましょう。

こういったことも踏まえ、申し込み内容は間違えないように注意しましょう。

書類郵送での申し込みは避けよう

カードローンの申し込み方法は、「Web完結」「自動契約機」「電話」「書類郵送」の4つがありますが、融資を受けるまでに最も遅い方法が「書類郵送」での申し込みです。

書類郵送での申し込みは最低でも2週間程度はかかるので、即日融資を希望するのであれば絶対に選んではいけません。

即日融資を受けるなら必ず「Web完結」を選ぶようにしましょう。

長期連休前の申込みは避けよう

ゴールデンウィークやお盆休み、年末年始の時期は色々な出費が増えることから、連休前に資金需要が高まりカードローンの申し込みが殺到します。

新規の申し込みが殺到すると、カードローン業者も審査や契約手続きの処理が追いつかなくなり、審査結果のお知らせや契約までの時間が長くなってしまいます。

即日審査・融資を受けるためには、長期連休前の申し込みは極力避けて申し込みするのがおすすめです。

土日や夜間でも借入可能なカードローン

土日や夜間でも利用できるカードローンは、多くの方にとって大きなメリットを持っています。

一般的には平日の日中にのみサービスを提供している金融機関が多い中、24時間対応や週末にもサービスを提供するカードローンは、急な出費や予期せぬ経済的ニーズに応じるのに非常に便利です。

特に、平日は仕事で忙しく、銀行の営業時間内に対応できない方や、週末に急に資金が必要になった場合など、柔軟な対応が求められる状況では、このようなカードローンの利用が役立ちます。

- 24時間対応のカードローンと土日借入可能な業者

- アイフルやプロミス、アコム※などの大手カードローンは土日も対応。※金融機関・お申込時間帯によってはご利用いただけない場合がございます。

- 夜間にお金を借りるための方法と注意点

24時間対応のカードローンと土日借入可能な業者

24時間対応のカードローンは、その名の通り、いつでも借入申込みが可能であり、多くの場合、インターネット経由で簡単に申し込むことができます。

これにより、時間帯や曜日を問わず、緊急の資金ニーズに応えることが可能です。また、土日でも借入が可能な業者は、週末に限らず祝日でも対応していることが多く、利用者にとって大変便利です。

一般的なカードローン業者の中には、土日対応のサービスを提供しているところもあります。

これらの業者は、平日だけでなく週末にも申し込みから融資までの一連の流れをスムーズに進めることができるため、利用者にとって大きな魅力となっています。

特に、急ぎで資金が必要な場合や、平日は忙しいという方にとっては、重要な選択肢の一つです。

アイフルやプロミス、アコム※などの大手カードローンは土日も対応

大手のカードローン業者であるアイフル、プロミス、アコム※などは、土日対応を積極的に行っています。※金融機関・お申込時間帯によってはご利用いただけない場合がございます。

これらの業者は、高い信頼性と安心感を提供することで知られており、土日でも迅速かつ柔軟なサービスを受けることができます。

大手業者の多くは、オンラインでの手続きを重視しており、ユーザーは自宅にいながら、または移動中でもスマートフォンやパソコンを通じて申し込みを行うことができます。

これらの業者は、土日の申し込みにも迅速に対応し、審査から融資までのプロセスをスピーディーに進めるため、急ぎで資金が必要な方にとっても安心です。

また、土日でも対応することで、平日は時間が取れないという方々にも便利なサービスを提供しています。

夜間にお金を借りるための方法と注意点

夜間にお金を借りるためには、インターネットを活用した申込みが最も効果的です。

多くのカードローン業者は、オンラインサービスを24時間提供しており、夜間でも申し込みを受け付けています。これにより、昼間に時間が取れない方や、夜間に急に資金が必要になった場合でも、迅速に対応することが可能です。

しかし、夜間に申し込みを行う際には、いくつかの注意点があります。まず、審査時間や融資のタイミングについては、業者によって異なるため、事前に確認することが重要です。

また、オンラインでの手続きには、セキュリティ面での注意も必要です。個人情報の安全を確保するために、信頼できる業者を選ぶこと、安全なネットワーク環境で申し込みを行うことが大切です。

夜間の申し込みにおいては、審査が翌営業日に持ち越されることもありますが、迅速に対応してくれる業者も多いため、状況に応じて選択することが重要です。また、急ぎの資金需要に対応するために、業者の対応時間やサービス内容を予め把握しておくと良いでしょう。

審査が甘い銀行カードローンはある?

カードローンを選ぶ際、多くの方が審査の甘さに注目します。銀行系カードローンは一般的に消費者金融と比較して審査が厳しいと言われますが、実際のところ、銀行にも比較的審査が柔軟な商品は存在します。

しかし、銀行が行うカードローンの審査は信用情報や返済能力を重視しており、一概に「審査が甘い」とは言えません。銀行の審査基準は、顧客の信頼性や安定した収入、さらには信用履歴などを総合的に考慮しています。

銀行カードローンが即日融資に対応しない理由

銀行カードローンが即日融資に対応しない主な理由は、その審査プロセスの厳格さにあります。

銀行は顧客の信用情報を詳細にチェックし、返済能力を見極めるための時間を要します。また、銀行は法律や内部規制に基づいて慎重な貸し出しを行う必要があり、これらのプロセスは一定の時間を必要とします。

これに対し、消費者金融はより迅速な審査を実現していることが多く、即日融資を前面に出したサービスを展開しています。

ネット銀行カードローンの審査基準

ネット銀行のカードローンでは、審査スピードと利便性に特化している点が特徴です。

ネット銀行は店舗を持たない分、運営コストを抑えつつ、迅速なオンライン審査を実現しています。ただし、審査基準自体は一般の銀行カードローンと大きく変わらず、信用情報や返済能力が重要視されます。

ネット銀行は特にオンラインでの情報提供の正確さを重視し、迅速な審査のためにも正確な情報入力が求められます。

スマホ・PC完結型審査プロセスの流れ

スマホやPCを使用した完結型の審査プロセスは、その手軽さと迅速さで多くの利用者に支持されています。申し込みから審査、契約まで全てのプロセスをオンラインで完結させることができ、忙しい現代人にとって非常に便利です。

このプロセスでは、申込者がオンラインフォームに必要情報を入力し、必要書類をアップロードすることで審査が開始されます。迅速かつ効率的な審査が可能であり、特にネット銀行ではこのタイプの審査が主流となっています。

中小消費者金融の独自審査基準は?実際は審査が厳しい?

日本の金融業界では、大手の消費者金融と比べると、中小消費者金融の存在がしばしば注目されます。こうした中小の業者は、特に独自の審査基準を持っていると考えられがちですが、実際のところ、その審査の厳しさはどの程度なのでしょうか?

中小消費者金融は、貸金業法を遵守しなければなりません。この法律は、借り手の返済能力を考慮し、適正な貸付を行うことを要求しています。このため、中小消費者金融でも、申込者の年収や職業、過去の借入歴などを考慮に入れた厳格な審査が行われます。言い換えれば、中小であっても、必ずしも審査が甘いわけではないのです。

また、中小消費者金融の特徴として、大手に比べて地域密着型であることが挙げられます。このような業者は、地元の顧客に対して、よりパーソナライズされたサービスを提供することが可能です。しかし、これは審査の基準が大幅に異なるということを意味するわけではありません。

結論として、中小消費者金融は貸金業法に従い、厳格な審査基準を設けています。申込者の返済能力をしっかりと評価することは、大手と中小の間で共通している点です。

中小消費者金融の貸金業法遵守と審査基準の現実

中小消費者金融が守るべき貸金業法は、消費者の保護を最優先とした法律です。これにより、貸出しを行う全ての金融機関は、適正な貸付の実施が義務付けられています。この法律の下で、中小消費者金融は、借り手の年収や返済能力、他社からの借入状況などを考慮した審査を行わなければなりません。

さらに、審査基準には、信用情報機関によるデータのチェックが含まれます。これにより、過去の返済履歴や現在の借入状況が明らかになり、それに基づいて審査が進行します。中小消費者金融もこの情報を重視し、適切な貸付決定を下しています。

しかし、中小消費者金融特有の事情として、地域性や顧客層の違いが考慮されることがあります。これは大手と異なる、独自の強みとなることがあり、地域に根ざした対応が可能になります。ただし、このことが審査基準の緩和につながるわけではなく、法律の枠内での運営が求められています。

このように、中小消費者金融の審査基準は、法律に基づいてしっかりと定められており、大手と比べても決して甘いわけではありません。個別の事情を考慮した対応能力がありつつも、その基本はしっかりとした審査基準にあります。

消費者金融と銀行の異なる審査基準について

消費者金融と銀行は、それぞれ異なる審査基準を持っています。これらの審査基準は、各金融機関の特性やリスク管理戦略に根差しています。

一般的に、消費者金融は迅速な審査を行うことが多く、一方で銀行はより厳格な審査基準を設けています。

この違いは、それぞれの金融機関の顧客層や提供している金融商品の性質によるものです。

消費者金融の独自審査基準とは<信用情報機関との関連性>

消費者金融における審査基準は、迅速かつ柔軟です。主な特徴として、申込者の信用情報が重視されます。

信用情報機関に登録されている情報、例えば過去の借入れ履歴や返済状況が、審査の重要な要素となります。また、消費者金融は属性情報(年齢、職業、年収など)を利用して、返済能力を評価します。

こうした情報を基に、独自のアルゴリズムを用いて、迅速に審査結果を出すことが多いのが特徴です。

保証会社基準の変化と全銀協の取り組み

銀行カードローンにおいては、保証会社による審査が一般的です。近年、保証会社の基準はますます厳格化しており、これは銀行自身のリスク管理強化に貢献しています。

全国銀行協会(全銀協)は、こうした基準の統一や消費者保護の取り組みを進めており、安全で健全な金融市場の発展に寄与しています。

これにより、銀行カードローンの信頼性が高まりつつあり、消費者にとっても安心して利用できる環境が整ってきています。

銀行の総量規制対策と過剰融資防止策

銀行は総量規制に対応するために、様々な対策を講じています。総量規制とは、個人の年収の3分の1を超える貸し付けを禁じるもので、過剰な借入れを防ぐことが目的です。

これに対し、銀行は厳密な収入証明の要求や貸出限度額の管理を徹底し、過剰融資を防ぐ体制を整えています。このような取り組みは、金融市場の健全性を保ちつつ、消費者を過重な負債から守るために重要です。銀行は、これらの規制を遵守しつつ、顧客に適切な金融サービスを提供するために努めています。

以上のように、消費者金融と銀行はそれぞれ独自の審査基準を持ち、異なるアプローチを取っています。消費者は、これらの違いを理解し、自身のニーズに合った金融機関を選択することが重要です。

審査に通らない方向け<おまとめローンの活用方法>

おまとめローンは、複数の借入先からの返済負担を軽減するための有効な手段です。特に、複数の消費者金融やカードローンを利用している方にとって、返済の管理が難しくなっている場合に役立ちます。おまとめローンを活用することで、返済先が一本化され、月々の返済額や利息の負担を軽減できる可能性があります。

おまとめローンは、消費者金融や銀行のローン商品の一つであり、既存の借入れを一つにまとめることを目的としています。これにより、利息の総額を抑えたり、返済期間を延長したりすることが可能です。また、月々の返済額の見直しにより、返済の圧縮を図ることができるため、返済計画を立てやすくなります。

多重債務者や返済に苦しむ方に特に推奨されるおまとめローンですが、申込前には以下の点に注意する必要があります。

まず、おまとめローン自体の審査があり、審査に通る必要があることです。また、借入総額が増えることはありませんが、返済期間が延長することにより、最終的な利息支払い額が増加する場合もあるため、総返済額を確認することも重要です。

おまとめローンとは?どんな人におすすめ?

おまとめローンは、複数の借入れを一つのローンに統合する金融サービスです。これは、特に返済の管理が煩雑になっている多重債務者や、異なる金融機関からの複数の返済に頭を悩ませている方におすすめの方法です。おまとめローンを利用することで、複数の返済を一つにまとめることが可能となり、返済計画の立てやすさや、月々の返済額の軽減が見込めます。

しかし、おまとめローンを利用する際には、いくつかのポイントに注意が必要です。まず、おまとめローンを利用するためには、改めて審査を受ける必要があります。そのため、現在の借入れ状況や返済能力によっては、審査に通らない可能性もあります。さらに、一つにまとめたとしても、総返済額が増加する可能性も考慮する必要があります。特に利息が増える可能性があるため、慎重な検討が求められます。

おまとめローンの最大の利点は、返済の見通しを立てやすくなることです。毎月の返済額が減少し、返済計画を立てやすくなるため、借入れに関するストレスを軽減できる可能性があります。また、一箇所に返済先が集中することで、返済の管理も簡単になります。

以上のことから、おまとめローンは、返済管理の簡略化や利息の軽減を図りたい方に適しています。しかし、利用する際は、自身の返済能力や総返済額の増減をよく考慮した上で、適切な金融機関を選ぶことが重要です。また、貸金業法に基づいた正しい知識を持つことも、おまとめローンを上手に活用するための鍵となります。

「審査が甘い」と宣伝する違法ヤミ金の危険性

金融市場において、一部の業者は「審査が甘い」と宣伝し、消費者を誘引しようとするケースがあります。これらの業者の多くは、違法な「ヤミ金」と呼ばれる存在であり、様々なリスクや危険性を孕んでいます。

ヤミ金は、高利貸しや違法な取り立てなどを行い、借り手を経済的、精神的に追い詰めることが少なくありません。このような状況に陥ると、多重債務や社会的信用の喪失、更には重大な健康問題に繋がることもあります。

ヤミ金被害の現状とは?警察庁データによる分析

警察庁のデータによると、ヤミ金による被害は年々増加しています。多くの場合、ヤミ金被害者は高い金利により返済が困難になり、結果として追加の借入れを強いられるという悪循環に陥ります。

特に、審査が甘いと謳う広告に惹かれてしまう消費者は、経済的な知識が乏しく、簡単に信用できると思い込む傾向があります。

このため、ヤミ金の巧妙な罠に落ちやすいのです。警察庁は、こうした被害の実態を詳細に分析し、一般市民に対する啓発活動を強化しています。

ヤミ金を見分ける方法と注意点

ヤミ金を見分ける最も重要なポイントは、金融庁の登録を受けているかどうかです。正規の金融機関は金融庁の登録を受け、定められた法律の下で運営されています。

ヤミ金業者はこれらの登録を受けていないため、金融庁の公式ウェブサイトで登録業者を確認することが肝心です。また、不当に高い金利を要求する業者、曖昧な契約内容を提示する業者もヤミ金の可能性が高いといえます。

契約前には契約内容を入念に確認し、疑問点は専門家に相談することが重要です。

ヤミ金トラブルへの対処法

もしヤミ金による被害に遭遇した場合、すぐに警察や専門の相談機関に相談することが最も重要です。被害が拡大する前に適切な対応を取ることで、被害を最小限に抑えることができます。

また、ヤミ金業者に対して返済を続けることは、問題を解決することには繋がりません。専門家と相談し、法的な手段を取ることが有効です。ヤミ金は違法であるため、法律の下で適切な対応を取ることが、被害者

即日融資カードローンの利用に関するQ&A

- 即日融資が可能なカードローンでおすすめはどこですか?

-

A即日融資が可能でおすすめのカードローンは、「アイフル」のカードローンです。

アイフルは、即日融資に対応しており24時間365日いつでもWebからの申込みが可能となっています。申し込みから借り入れまで最短18分で完了することが可能となっています。

- 即日融資にかかる時間は?

-

大手消費者金融のカードローンの場合、申し込みから借り入れまでにかかる時間は最短60分程度です。

銀行カードローンの場合、即日融資に対応しておらず、最短でも翌日となることが多いです。ほとんどの場合、3日間~1週間程度かかります。

- 土日祝日でも即日融資は可能ですか?

-

大手消費者金融各社のプロミス・アイフル・アコム・レイク・SMBCモビットであれば、土日祝日の申し込みでも即日融資に対応しています。ただ、申し込み内容によっては即日融資ができない場合もあるので、心配な方は申し込み後にカスタマーサポートに電話して審査状況を聞いてみるのが良いでしょう。

即日融資が難しい場合は電話口で伝えてくれるケースもあります。

- 深夜でも申し込みできますか?

-

はい、Web申込みであれば深夜でも申し込みすることは可能です。

しかし、カードローン業者には審査受付時間が設定されており、審査受付時間外の場合は、審査が翌営業日以降になります。

カードローン即日融資についてのまとめ

カードローンの即日融資は、急な資金ニーズに応える便利なサービスです。

審査基準や在籍確認の有無は業者によって異なり、これらが融資のスピードに影響します。

即日融資を可能にするためには、審査の甘い業者を選ぶか、在籍確認のない業者を利用すると良いでしょう。

ただし、利息率や返済条件も重要な検討ポイントです。迅速な審査と柔軟な融資条件を備えたカードローン選びが、賢い金融戦略の鍵を握ります。

【カードローンおすすめ33社ランキング】約100社銀行金利比較 | 2024年最新版

消費者金融おすすめランキング23選!【2024年最新版】審査や融資スピードを徹底比較

※掲載商品、金利情報等は各金融機関ホームページの掲載情報をもとに作成しております。詳細は各金融機関のホームページからご確認をお願いいたします。

※各金融機関の商品改定やキャンペーンの実施、金利更新のタイミング等により、本ページに掲載された金利情報が最新でない場合があります。

※当社は、本ページにおいて提供する情報の内容の正確性・妥当性・適法性・目的適合性、その他のあらゆる事項について保証せず、利用者がこれらの情報に関連し損害を被った場合にも一切の責任を負わないものとします。

※当社は本ページにて紹介する商品、取引等に関し、何ら当事者または代理人となるものではなく、利用者及び各金融機関のいずれに対しても、契約締結の代理、媒介、斡旋等を行いません。

※マネーライフ本舗ではアフィリエイトプログラムを利用しアコム社、他から委託を受け広告収益を得て運営しております。

※利用者と各金融機関等との契約の成否、内容、履行または紛争等に関し、当社は一切責任を負わないものとします。