住宅ローンには金融機関による審査が入ります。ここで、住宅ローンの審査に“通る人”と“落ちる人”に振り分けられます。できれば、審査にはスムーズに通りたいものですよね。そこで、住宅ローンの審査に“通る人”と“落ちる人”のコメントとともに、本審査前の仮審査(事前審査)は本当に必要なのかといった住宅ローンの審査に関する実例を紹介します。

変動金利/頭金あり0.710%→金利優遇プログラムで0.640% |  りそな住宅ローン 変動金利 |  金利プラン(新規お借入れ)※物件価格の80%超で借入れの場合(頭金なし~20%未満) | |

|---|---|---|---|

| 金利タイプ | 変動金利 | 変動金利 | 変動金利 |

| 金利 | 年0.640% | 年0.640% | 年0.830% |

| おすすめ | ・諸費用込みのフルローンを希望 ・無料の特約付き団信を希望 ・勤続年数短い人 | ・頭金なしのフルローン(諸費用込み融資OK) ・注文住宅を予定(土地先行融資、分割融資OK) | ・物件価格の80%超(頭金20%未満。頭金なしもOK)で借入れする通常金利のプランです。頭金20%以上入れると年0.780%まで優遇されます ・日常の買い物はイオングループでする人 |

| 保証料 | 無料 | 無料 | 無料 |

| 事務手数料 (税込) | 借入金額×2.20% | 借入金額×2.20% +55,000円 | 借入金額×2.20% |

| 一般団信 保険料 | 無料 | 無料 | 無料 |

| 無料の 特約付き団信 | 全疾病保障 (50歳未満) | – | 全疾病保障 (49歳まで) |

| 借入可能額 | 500万円~3億円以下 | 50万円~3億円 | 200万円以上2億円以内 |

| 対応地域/来店 | 全国/不要 | 全国/不要 | 全国/不要 |

| 公式サイトはこちら | 公式サイトはこちら | 公式サイトはこちら |

\総支払額の試算も可能/

住宅ローンの審査が通る人・落ちる人と仮審査(事前審査)の重要性

住宅ローンの審査に通った人、落ちた人の声をチェック

マイホームの購入が決まった後、住宅ローンの審査に通るかどうか気になるところです。

ここでつまずくと、膨らんだ夢もしぼんでしまいます。

では、どのくらいの確率で住宅ローンの審査に落ちてしまうのでしょうか?

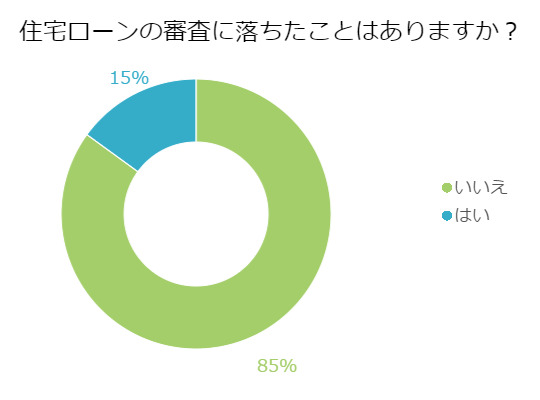

【質問】

住宅ローンの審査に落ちたことはありますか?

【回答数】

はい:15

いいえ:85

100人アンケートで85人の方が審査に通ったと回答しています。

審査に通った人たちの声を見てみましょう。

住宅を建てる土地が私名義だったので、土地の担保の評価が高く審査に通ったと思います。(50代/男性/自由業・フリーランス)

旦那の職業が安定しているので、審査に落ちたことはありません。(20代/女性/専業主婦)

住宅を購入したときに、車のローンの支払いなどがあったが不動産屋さんがうまくローンの審査を通してくれたからです(30代/女性/会社員)

税金面の優遇以外にはローンを組む必要がないぐらいには現金を持っているので。(30代/男性/その他専門職)

家を建てた頃は、バブルの頃だったので、若かったけど給料は高かった。(50代/女性/無職)

フリーランスでも土地の担保の評価が高いと審査に通りやすいようです。その他にも、安定した職業、不動産屋の営業力、資金の用意が充分にあったという理由で審査に通っているようです。

逆に、審査に落ちた人の原因は何だったのでしょう。

何社か審査申込みしましたが、2社落ちました。年収が引っかかったようです。(40代/女性/その他専門職)

債務整理をした経験があり、まだ経年数が短いという理由で3社落ちた。最後に銀行でやっと通してもらった。(30代/女性/パートアルバイト)

他に借り入れて返済中のものがあったので審査に落ちた事がある。(30代/女性/専業主婦)

あります。理由は個人事業開業後間がなかったからだと思います。(30代/男性/自営業(個人事業主))

クレジットカード会社のブラックリストに載っていたからだと思います。(50代/男性/会社員)

審査に落ちた人は、金融機関の信用度が低かったことが原因と読み取れます。

同じく、フリーランス(個人事業主)でも、土地の担保のある・なしで信用は変わってくるようですね。

年収が基準に達していなかったり、債務整理の経験があったり、返済中の借入があったり、クレジットカードのブラックリストに載っていたりと、審査に落ちる人には落ちるなりの理由があるようです。

逆に、住宅ローンの審査に落ちた人と同じ状況でないかをチェックしましょう。

住宅ローンの仮審査は本当に必要なの?

仮審査(事前審査)を通ったとしても、本審査で落とされる可能性はあります。

では、仮審査(事前審査)を飛ばして、いきなり本審査に申し込んだ方が時間の節約にもなりそうですが、本当にそうなのでしょうか?下記のアンケートから仮審査の必要性を探ってみます。

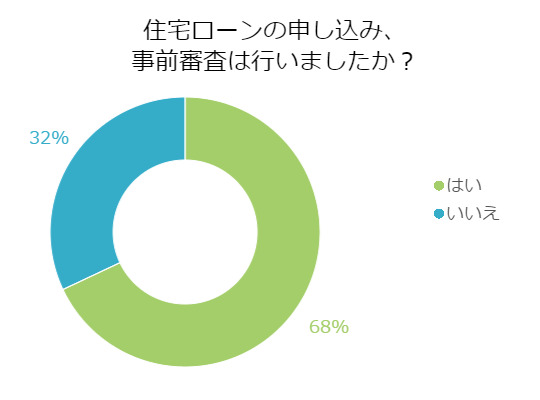

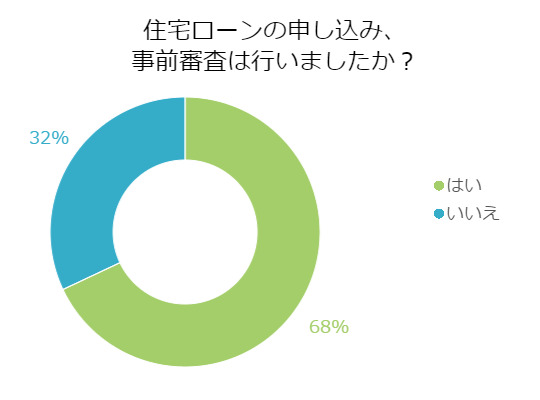

【質問】

住宅ローンの申し込みの際、仮審査(事前審査)は行いましたか?

【回答数】

はい:68

いいえ:32

こちらの100人アンケートの結果では、約7割の人々が仮審査(事前審査)に申し込みしていました。

家を購入する前にローンを借りられる金額を知る為に事前審査を行いその金額で家を建てる計画をしました(50代/女性)

借りられる金額を確認して、購入物件を絞りこむため。契約後の審査で通らないと購入出来ないから。(40代/女性)

実際に払うことが可能かどうかの審査をして検討材料にしてます。(50代/女性)

やはり、事前審査は大事だと思います。ローンを受けられるかどうか、正確な判断が必要です。(40代/女性)

まずは、借り入れできる金額を知りたいという人が多いようですね。

購入したいマイホームありきではなく、借り入れできる金額からマイホームを絞り込むという選択ができますね。

家を買いたい人にとって仮審査(事前審査)は物件選びの後押しとなるといえるようです。

金融機関によって借り入れ可能額や金利が異なるので、いくつかの金融機関に仮審査(事前審査)を申し込み、より条件のいいところで申し込みたいという一般的な動機はあります。

仮審査(事前審査)をうまく利用している人は、マイホームの物件の絞込み要素として活用しています。

まずは仮審査(事前審査)を!それでも、審査に落ちる理由とは

マネーライフ本舗では、仮審査(事前審査)が重要と説明してきていますが、この仮審査が通らない方もいるようです。ここでは、仮審査(事前審査)に落ちる理由を考察するとともに、審査基準を紹介します。

民間の住宅ローンとフラット35の仮審査(事前審査)

まずは、住宅ローンの仮審査(事前審査)の審査基準は金融機関によって重視するポイントが異なるという前提があります。しかし、概ね下記のようなものをチェックされます。

・完済時と借入時の年齢

・年収

・返済負担率

・勤続年数

・担保評価

・健康状態

年齢

多くの銀行では80歳未満で完済するかどうかを基準としており、親子リレーローン以外では重要なポイントとなります。

年収・返済負担率

返済負担率とは年収における住宅ローンの比率で、概ね約35%以内に収まっていれば審査に通り、返済能力がチェックされます。

勤続年数

1年以上を基準とする金融機関が多く、これはクリアできるでしょう。

担保評価

住宅ローンを貸し出す際、借入人の返済が滞った場合に備えて自宅を担保に設定し、実際に返せなくなったら物件を売却してお金を回収します。つまり、購入する物件の評価ということになります。

健康状態

住宅ローンを借り入れる際に団信(団体信用生命保険)に加入できるかどうかをチェックされます。団信(団体信用生命保険)とは、死亡または高度障害になったとき、生命保険会社がローン残高を支払うというものです。フラット35ではこちらは任意となります。

フラット35の場合、返済能力と物件内容だけがチェックポイントとなり、収入などの人物的な部分よりも物件を重視しています。

住宅ローン借り換え時の仮審査(事前審査)基準とは

住宅ローンの借り換えも1度審査を通ったことがあるという経験で油断してはいけません。

新規借り入れ時とは違って、建物の価値が目減りしており、約10年後には減価償却で価値は半分近く落ちてしまいます。

しかし、価値が半分でもローンも半額になっているとは限りません。

金融機関としては、借り換えしてもらって融資額を増やしたいのが本音です。

そこで、担保評価額を甘くして人物評価を厳しくしてバランスを取ります。

新規借り入れ時の年収基準が200万としたら借り換えは300~400万以上とするケースが多く、返済負担率も同様に新規借り入れ時は35%以内だったのが30%以内になるなど厳しくなります。返済延滞がないかも評価されるので、支払いは忘れずにキチンとしておきましょう。

大切なのは信用度。マイナス要素を減らしてマイホームを購入

住宅ローンの審査では、細かな基準などはありますが「この先、返済を続けていける人かどうか」をチェックしています。

審査に通った人は、過去の借金や他の借り入れ(車のローン)などがなく、継続して給料が入る立場にあることが多いです。

審査に落ちてしまう人は、勤続年数が少なかったり、転職を何度も繰り返していたり、返済負担率が高かったり、過去に延滞や未納などの返済事故があったりと審査基準に満たない人が多いようです。

審査に落ちた人の例を反面教師にして、マイナス要素を減らすことに努めれば審査に通りやすくなるともいえます。

1つの場所でじっくり腰をすえて働き、地道に貯金をして頭金を多く用意して借り入れ金額を減らして返済負担率も抑え、不要なクレジットカードを処分しキャッシングも返済してしまいましょう。

また、金融機関の中には国民年金の支払い実績がない、税金を未納したなどもマイナス要因に働くことがありますので、お金に関してはきれいに生活していきましょう。

マネーライフ本舗 編集部

住宅ローンをはじめとした住宅購入に役立つ情報をお届けしています。また住宅ローンの一括仮審査申し込み・火災保険の見積もりサービスもございますので、ぜひご利用ください!